Вчора індекс Української

біржі відносно несподівано знизився на досить суттєвих 1,6% після росту до

вчорашнього дня з 22 березня 2017 на 16,1%, а з початку року на дуже серйозні

35,7%. Вчора знизилось ціни всіх п’яти акцій індексного кошику УБ. В найбільшому

програші виявились акції Райффайзен банк Аваль, які вражаюче зросли в ціні з 22

березня після публікації проекту рішення про дивіденди, і які вчора втратили в

ціні 2,5%. На 1,5% знизились в ціні акції «Мотор Січі» та на 1,3%

«Центренерго». Динаміка в цінах двох інших індексних паперів була слабшою.

Обсяги торгів індексними

паперами вчора дещо зросли в порівнянні з попереднім днем і десь на 70%

перевищили середньоденні за останні півроку, рік та півтора.

Зараз технічна картина в

індексі Української біржі - певне просідання після значного росту і його

наступного сповільнення.

Взагалі, якщо виходити з

по-перше, з кореляції основного місцевого фондового індикатору з композитним

доларовим фондовим індексом ринків країн, які розвиваються, MSCI EM, корекції можна

було очікувати, виходячи, хоча б з того, що індекс MSCI EM вже певний час

потихеньку несильно знижується від свого локального річного піку, а між цими

двома індикаторами є сильна кореляція. По-друге, цього можна було очікувати

виходячи зі здорового глузду. Як кажуть, «дерева не ростуть до небес». Також

певної корекції можна було очікувати суто по фінансам: фінансові показники

українських емітентів, хоча й сильно покращились в порівнянні з 2015 роком, але

залишаються ще далеко до кращих до кризових значень, а ризики інвестування в

Україні, зменшились, але також ще далекі до безхмарних часів. З позицій

трейдера ринок технічно був «перекупленим».

Вчора, як і кілька останніх,

днів динаміка на світових фондових ринках була дуже слабкою. Композитний

доларовий фондовий індекс ринків країн, які розвиваються, MSCI EM, продовжив

своє повільне «сповзання» вниз, і вчора втратив чергових 0,4%. Широкий

загальноєвропейський фондовий індекс STOXX 600 вчора майже не змінився Ще

наприкінці робочого дня в Україні, здавалось, він вийде на новий річний

максимум, проте індикатор знизився на результатами торгів цього вівторка на

суто символічні 0,02%, імовірно, під впливом негативного початку вчорашніх

торгів в США. Широкий фондовий індекс США S&P 500 знизився цього вівторка на

0,14%. Індекс S&P 500, перебуваючи коло максимальних історичних значень,

дуже помалу також «сповзає» вниз після свого різкого відскоку уверх 28 березня

після певного зниження до цього.

Сьогодні зранку ф’ючерси на

американські фондові індекси слабко знижуються, торгуючись майже коло нуля.

Ф’ючерси на європейські індекси слабко підростають. Згідно з IG, яка дає

котирування індексів до початку біржових торгів, відразу після відкриття

європейських фондових бірж європейські фондові індекси зростуть. Європейський

ринок акцій останніми тижнями є одним з найкращих. Індекс MSCI EM зранку додає

0,1-0,2%.

Основними новинами для

учасників світових ринків акцій є наразі геополітика та очікування початку

публікації звітів корпорацій за перший квартал 2017 цього тижня. В четвер та

п’ятницю опублікують свої квартальні звіти одні з найбільших банків США:

JPMorgan Chase, Wells Fargo і Citigroup.

На цьому фоні варто

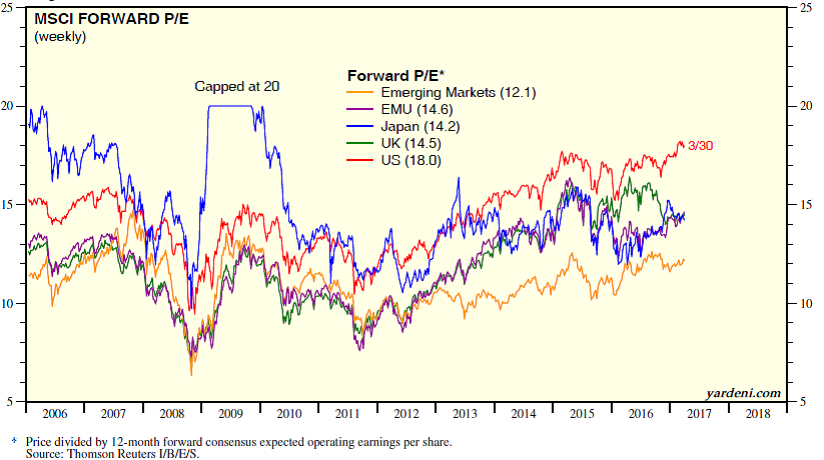

подивитись на оцінку фондових ринків різних країн. На Рис. 1

наведені графіки коефіцієнту

P/E по очікуваному в наступні 12 міс. операційному чистому прибутку (до

списань, перш за все «репутації», та інших незвичайних статей) основних

світових індексів з початку 2006 року до 10 квітня в основних регіонах світу.

(Графіками завдячуємо доктору Ярдені, США). Є окремі графіки по США, ЄС в межах

єдиної валюти – євро (EMU), Японії та Великобританії та, для нас основне, ринки

країн, які розвиваються.

На графіках видно, що

показник США дуже високий (і це при рекордній рентабельності). Інші показники

теж немалі, проте є розрив в оцінках з фондовим ринком США більший за

звичайний, навіть в цій не дуже точній мірі ціни ринку. Високим коефіцієнтам

P/E «форвард» ми завдячуємо низьким відсотковим ставкам (повторимось ще раз, вкотре

за останні місяці). Проте, на показник ще має вплив і невисокі прибутки на

ринках країн, які розвиваються. Можливо, більш адекватний саме для цих ринків

коефіцієнт P/B, коливається останніми тижнями в діапазоні 1,55-1,61, що менше

2,0 і це є досить адекватна середня оцінка для цих ринків, яки б ж знову ж таки

не прибутки, що має значення.

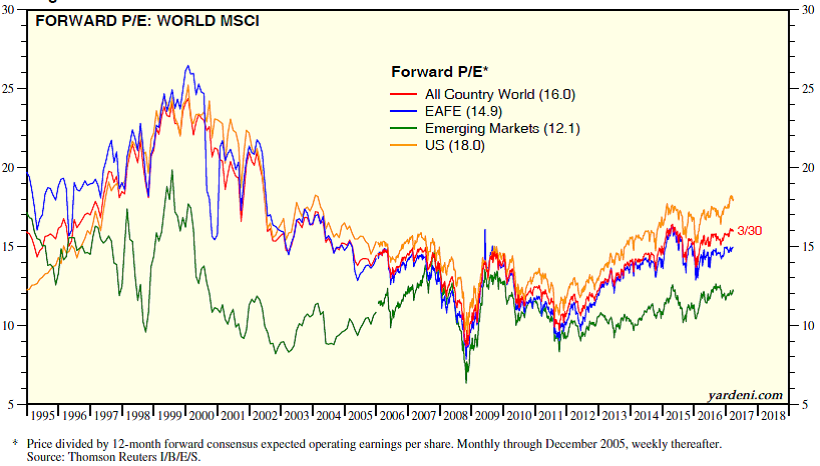

Більш точна картина оцінки

відображається по розрахованій внутрішній нормі рентабельності ринків по

відношенню до волатильності, як мірі ризиків. Дещо застарілі графіки від 30

вересня 2016 побудовані однією з найбільших світових КУА J.P. Morgan Asset

Management наведені на графіку Рис. 2. Саме на цьому графіку краще і

адекватніше відображено вплив, як довгострокових прибутків, так і низьких

відсоткових ставок. Хоча, слід врахувати, що з того часу ринки дещо підросли.

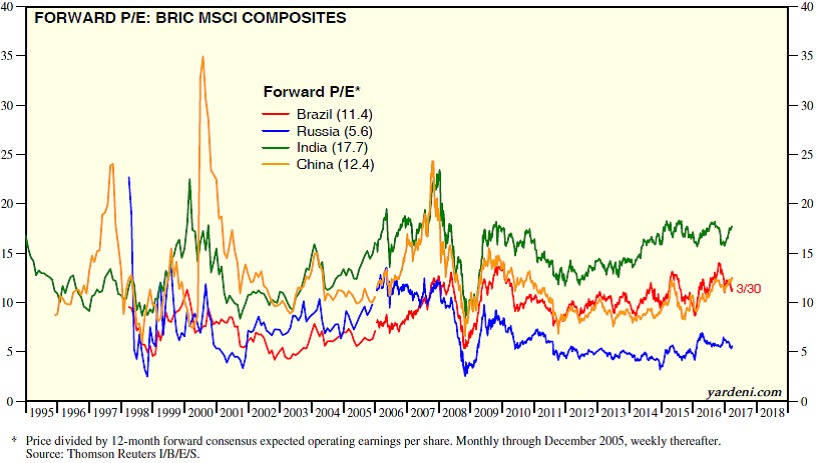

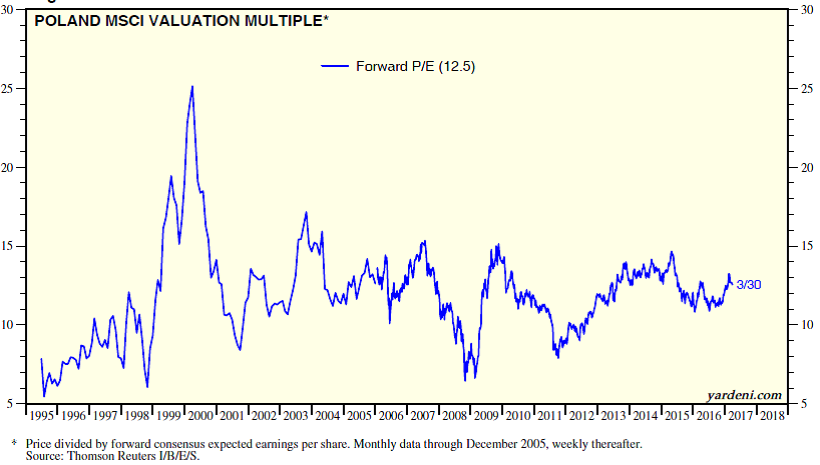

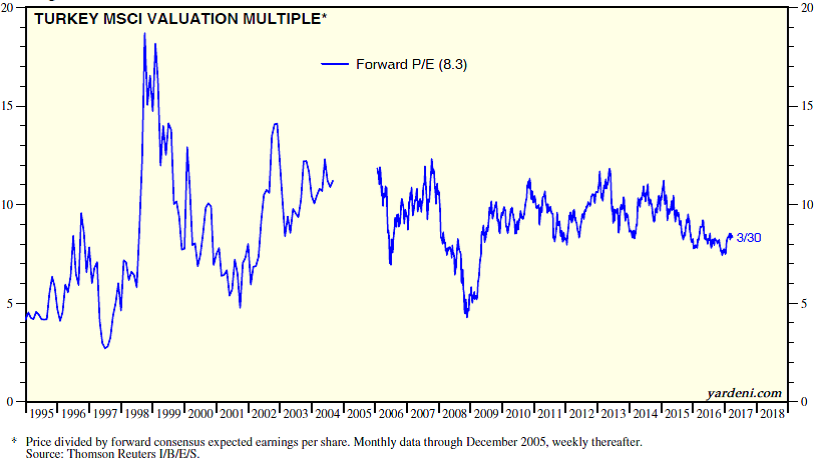

Довгі ряди оцінок P/E «форвард» представлені на Рис. 3-6, які включають, як

світ в цілому, так і США, і країни, які розвиваються, з сусідніми з нами

Польщею та Туреччиною.

Сьогодні фондові ринки Європи

та країн, які розвиваються спробують «відіграти» трохи уверх.

На цьому фоні, сьогодні можна

було б за звичайних обставин чекати росту і на місцевому українському ринку

акцій. Однак, зараз місцевий фондовий ринок рухається не зовсім передбачувано.

З певною затримкою він почав коригуватись вниз. Це сьогодні може відіграти

(інерція) негативну роль і ціни місцевих акцій можуть продовжити зниження. Тож,

трейдерам на місцевому ринку варто бути готовими до будь-якого результату

торгів на УБ сьогодні.

Рис. 1

JP MORGAN ASSET

MANAGEMENT.

Дохідність різних фінансових інструментів в

порівнянні з волатильністю.

Рис. 2

Рис. 3

Рис. 4

Рис. 5

Рис. 6

· сайт "КІНТО"

· тел. (044) 246-73-50