Вчора індекс ПФТС підріс на

0,25%.

Відповідальними за ріст

індикатору минулого дня були знову лише акції «Донбасенерго». На ПФТС вчора

знову вчора відбулась лише одна угода з «індексними» паперами і це знову була

угода по безадресним заявкам з однією тисячею акцій «Донбасенерго». Ціна цих

паперів по цінам останньої угоди зросла вчора на 5,9%, так само, як і їх

біржовий курс.

Крім цього на ПФТС вчора була

зафіксована угода по адресним заявкам з акціями АК «Богдан Моторс».

Індекс Української біржі вчора

знизився на 0,5%.

Цьому руху індикатор завдячує

зниженню ціни акцій «Центренерго» на 1,05% по угоді та зниженню котирувань

акцій Райффайзен Банк Аваль на 1,6%.

Вчора на Українській біржі мали

місце одна угода по безадресним заявкам з акціями «Центренерго», одна угода з

цими ж паперами по адресним заявкам, одна угода по адресним заявкам з акціями

Райффайзен Банк Аваль та три угоди по безадресним заявкам з акціями

Миронівського хлібопродукту.

Обсяг першої угоди склав 47,5

тисяч гривень, вчорашніх адресних угод – 49,5 тисяч гривень, угод з акціями

Миронівського хлібопродукту – 225,6 тисяч гривень.

І це всі події в сегменті акцій

на Українській біржі за вчорашній день.

Новини українських емітентів.

У жовтні 2019 «Укрнафта» видобула

128,5 тис. т нафти і конденсату і 98,26 млн м3 газу, що, відповідно, на 3,2% і

2,3% більше у порівнянні з жовтнем 2018 року і на 3,9% і 3,5% більше видобутку

вересня 2019 року, повідомила компанія 20 листопада. Середньодобові показники

видобутку вуглеводнів у жовтні склали 4,15 тис. т нафти та конденсату і 3,17

млн м3 газу, незначно збільшившись в порівнянні з попереднім місяцем.

«Проте, на тлі зростання

видобутку «Укрнафта» зіткнулася з проблемами реалізації нафти через систему

державних аукціонів», - говориться в повідомленні. «З початку року через

відсутність покупців не відбулися 9 з 16 біржових аукціонів. В результаті зриву

останнього аукціону, який був запланований на 13 листопада, загальний обсяг

нереалізованої продукції, включно з видобутком за листопад і грудень, склав 500

тис. т. нафти і конденсату. Це дорівнює обсягу видобутку «Укрнафти» за 4

місяці. Обсяг недоотриманого чистого доходу оцінюється в 6,6 млрд грн» - теж

цитата.

Наступного дня, а саме вчора

21.11.2019, «Укрнафта» вже повідомила про результати аукціону з продажу нафти

та газового конденсату. На аукціоні компанія продала 131,2 тисячі тонн нафти та

0,7 тисяч тонн газового конденсату.

Приклад «Укрнафти» є у великій

мірі показовим.

В огляді та аналізі квартальних

результатів українських емітентів за минулий, третій квартал 2019 року, ми

писали про дуже слабкі фінансові результати «Укрнафти» у другому та третьому

кварталі 2019 року та значно занижені результати у першому кварталі поточного

року. Це все через низькі обсяги реалізації нафти, ще набагато нижчі, ніж

результати аукціонів з продажу нафти за той же час.

Якщо оцінити акції компанії по

одному з її найближчих аналогів, російській «Башнефті» і фінансовим показникам

обох компаній, то по багатьом фінансовим показникам можна отримати усереднену

оцінку акцій «Укрнафти» 340 чи навіть 380 гривень за акцію, Таблиця 1 нижче в

огляді. Це в 2,5 рази вище за поточну ринкову ціну акцій «Укрнафти».

І це при тому, що ринкові коефіцієнти

«Башнєфті» дуже низькі, і в півтора чи навіть в два раз нижчі, ніж у її аналогів

більших за розміром, з більшим free-float та набагато більшою ліквідністю

акцій.

При цьому ми виключаємо дуже

важливі коефіцієнти, які враховують грошові потоки та дивіденди: P/CF, P/FCF та

дивідендну дохідність (D/P). Адже «Укрнафта» перевела в минулому році весь

великий операційний грошовий потік до зміни обігових в збільшення власних

обігових коштів до нормального рівня. В результаті компанія при хорошому

операційному результаті не мала значної величини чистих грошових коштів

отриманих від операційної діяльності (CF), не мала вільного грошового потоку (FCF)

та не платила дивідендів. Ми також принижуємо мале значення коефіцієнту P/B.

Компанії «Укрнафта» в «Башнєфть»

в чомусь дуже подібні. Обидві мають малий free-float акцій, акції мало

ліквідні, нецікаві інвесторам, «зникли з їх радарів». І там і там держава має

домінуючий пакет, яким управляє крупна державна компанія. У обох компаній є чи

був приватний власник з яким у держави були певні проблеми.

Та ось в чому штука: компанія

«Башнєфть» має ефективне управління. Компанія має хороший і добре прогнозований

вільний грошовий потік. Так, її дивідендна політика, можливо, не завжди зовсім

послідовна і в 2019 році розчарувала фінансовий ринок. Та проте вона є. Є і

непогані, хай не зовсім хороші дивіденди, по яким можна, оцінювати компанію, як

наприклад, у українського «Турбоатому».

А «Укрнафта» має купу проблем.

Держава, один з власників компанії, проводила донедавна непередбачувану

політику в частині установки роялті, яке часом було дуже і дуже велике. Неправильною,

непослідовною та непередбачуваною є державна дивідендна політика. Приватний

власник компанії дуже м’яко кажучи також присвоював донедавна собі у великій

мірі фінансові результати компанії. Обидва власники просто оббирали компанію та

її міноритарних акціонерів. Такого не було чи було в дуже малій мірі по

відношенню до «Башнєфті».

От така-то справа.

Це дуже добрий ілюстративний

приклад що відбувається у нас в країні з управлінням державними компаніями, і

нерідко іноді і приватними.

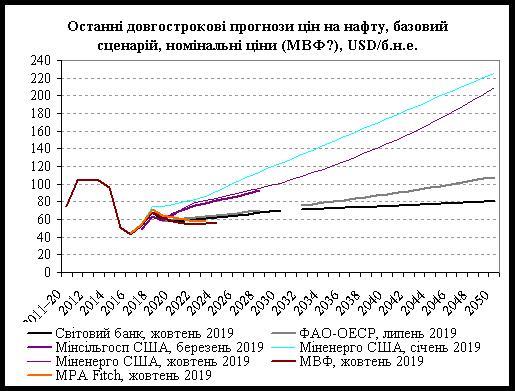

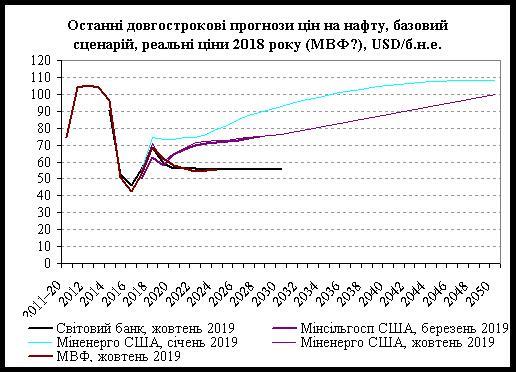

Якщо закінчувати з нафтогазовим сектором,

то варто сказати про прогнози цін на нафту за останній рік. Вони представлені

на Рис. 1 та Рис. 2 в кінці огляду.

Прогнози значно знизились в 2019

році порівняно з прогнозами кінця 2018. Їх можна згрупувати в дві групи. Один –

вищий. Це середньострокові та довгострокові очікування «американців». Друга

група – нижчі прогнози міжнародних організацій. Оскільки численні очікування

опускаються до цін 55-58-60 доларів за барель на наступні кілька років це тисне

зараз на ціни акцій компаній сектору.

Таблиця 1. Оцінка «Укрнафти» по

виробничим та фінансовим показникам 2018 року тв. фінансовим коефіцієнтам

«Башнєфті» порахованим по поточній ціні акції та показникам за 2018 рік.

|

2018

|

|

Укрнафта

|

Башнєфть

|

|

Запаси вуглеводнів

|

млн. б.н.е.

|

458

|

2 406

|

|

|

|

|

|

|

Видобуток вуглеводнів

|

млн. б.н.е.

|

17,5

|

154

|

|

|

|

|

|

|

EBITDA

|

млн. USD

|

356

|

2 742

|

|

EBIT

|

млн. USD

|

300

|

1 902

|

|

Чистий прибуток

|

млн. USD

|

242

|

1 479

|

|

Балансова вартість АК

|

млн. USD

|

247

|

6 493

|

|

Інвестований капітал

|

млн. USD

|

243

|

7 985

|

|

|

|

|

|

|

Вартість о.з., залишкова

|

млн. USD

|

453

|

6 794

|

|

|

|

|

|

|

EV

|

млн. USD

|

323

|

6 764

|

|

M cap.

|

млн. USD

|

327

|

5 271

|

|

Чистий борг

|

млн. USD

|

-4

|

1 492

|

|

|

|

|

|

|

Коефіцієнти

|

|

|

|

|

EV/запаси

|

USD/б.н.е.

|

0,71

|

2,81

|

|

P/запаси

|

USD/б.н.е.

|

0,71

|

2,19

|

|

EV/видобуток

|

USD/б.н.е.

|

18,5

|

43,9

|

|

P/видобуток

|

USD/б.н.е.

|

18,7

|

34,2

|

|

EV/S

|

|

0,24

|

0,52

|

|

P/S

|

|

0,25

|

0,41

|

|

EV/EBITDA

|

|

0,91

|

2,47

|

|

P/EBITDA

|

|

0,92

|

1,92

|

|

EV/EBIT

|

|

1,08

|

3,56

|

|

P/EBIT

|

|

1,09

|

2,77

|

|

P/E

|

|

1,35

|

3,56

|

|

P/B

|

|

1,33

|

0,81

|

|

EV/IC

|

|

1,33

|

0,85

|

|

D/P

|

|

-

|

13,0%

|

|

P/CF

|

|

-

|

2,5

|

|

P/FCF

|

|

-

|

4,1

|

|

|

|

|

|

|

визначена ціна акції по

|

|

|

|

|

EV/запаси

|

грн.

|

576

|

|

|

P/запаси

|

грн.

|

448

|

|

|

EV/видобуток

|

грн.

|

345

|

|

|

P/видобуток

|

грн.

|

268

|

|

|

EV/S

|

грн.

|

310

|

|

|

P/S

|

грн.

|

240

|

|

|

EV/EBITDA

|

грн.

|

393

|

|

|

P/EBITDA

|

грн.

|

305

|

|

|

EV/EBIT

|

грн.

|

477

|

|

|

P/EBIT

|

грн.

|

370

|

|

|

P/E

|

грн.

|

384

|

|

|

P/B

|

грн.

|

89

|

|

|

EV/IC

|

грн.

|

95

|

|

|

D/P

|

грн.

|

-

|

|

|

P/CF

|

грн.

|

-

|

|

|

P/FCF

|

грн.

|

-

|

|

|

|

|

|

|

|

Медіана

|

грн.

|

345

|

|

|

Середня

|

грн.

|

331

|

|

|

Мінімальна

|

грн.

|

89

|

|

|

Максимальна

|

грн.

|

576

|

|

|

|

|

333

|

|

|

Прийнята

|

грн.

|

340

|

|

Світові фондові ринки.

Світові фондові індекси вчора продовжили

своє несильне зниження від історичних, багаторічних та локальних максимумів.

Вчора широкий фондовий індекс США

S&P 500 втратив 0,2% і ще трохи відступив від свого історичного максимуму.

Широкий загальноєвропейський фондовий індекс STOXX 600 минулого дня просів на

0,4% перебуваючи недалеко від свого чотирирічного максимуму, а композитний

доларовий фондовий індекс країн, які розвиваються, MSCI EM, знизився на 0,7%.

Сьогодні зранку ф’ючерси на

американські та європейські фондові індекси підростають. Згідно з IG, яка дає

котирування фондових індексів, в тому числі і до початку біржових торгів,

сьогодні німецький фондовий індекс DAX відразу після офіційного початку торгів підросте.

Зранку фондовий індекс MSCI EM несильно додає – в межах 0,2%.

Як переважну більшість часу

провідні світові фондові індикатори сильно корелюють між собою. Тон руху

задають традиційно американці.

В усіх регіонах світу

продовжується публікація корпоративної фінансової звітності за третій квартал

2019 року.

Нагадаємо, що зараз після

публікацій фінансової корпоративної звітності формально очікується зниження

прибутків індексної акції S&P 500 (зважених по капіталізації компаній

прибутків 505 найбільших корпорацій США) рік до року в третьому кварталі 2019

на 0,4% (станом на 15.11.2019). Без енергетичного сектору ріст прибутків складе

за очікуваннями 2,2%. Такі дані I/B/E/S від Refinitiv, посилання, наприклад, https://lipperalpha.refinitiv.com/2019/11/this-week-in-earnings-9/#.

(Тижнем назад, 8.11.2019, відповідні очікування складали -0,5% та +2,1%.) За

даними FactSet станом на 15 листопада зниження прибутків S&P 500 з

урахуванням компаній, які вже опублікували звітність та з урахуванням оцінок по

компаніям, які ще не опублікували звітність за тертій квартал 2019, рік до року

склало 2,3% (тижнем раніше – 2,5%), https://insight.factset.com/sp-500-earnings-season-update-november-15-2019,

та https://www.factset.com/hubfs/Resources%20Section/Research%20Desk/Earnings%20Insight/EarningsInsight_111519.pdf.

Станом на кінець дня минулої п’ятниці опублікували звітність 461 компаній з 505

компаній, які входять до індексного кошику S&P 500, або 91,3%. На цьому

тижні публікується звітність ще 15 компаній з цієї вибірки.

Після останніх публікацій можна

очікувати, що квартальний операційний чистий прибуток індексної акції S&P

500 в третьому кварталі 2019 рік до року знизився на величину порядку 1,0%. Це

перше зниження квартального прибутку S&P 500 рік до року з другого кварталу

2016 року.

За даними і Refinitiv і FactSet

коефіцієнт P/Е форвард 12 місяців, де Р поточне значення індексу S&P 500, а

Е операційний чистий прибуток індексної акції S&P 500 зараз складає

17,5-17,6. Мова йде про сумарний масштабований на індекс чистий прибуток до

незвичайних доходів та витрат, тобто в тому числі без вирахування списання Гудвілу

від придбань, 505 компаній індексного кошику S&P 500. Прибуток зважений по

поточній капіталізації корпорацій та враховує прогнози галузевих аналітиків на

наступні 4-и квартали: 4-ий квартал 2019 року та перші три квартали 2020 року.

Це немалий коефіцієнт P/Е з історичної ретроспективи. Середнє значення за п’ять

років – 16,6, за десять років – 14,9. А враховуючи суттєво підвищені прибутки

американських компаній завдяки великому поточному фіскальному стимулюванню в

США (і як наслідок великому дефіциту державного бюджету цієї країни), то можна

сказати, що це багатенько. По іншим, спрощеним критеріям, індекс S&P 500

виглядає зараз просто дорогим.

Цікаво, що фондові індекси США

помітно зросли після початку публікації квартальної звітності, незважаючи на

те, що звітність слабко негативна. Певну допомогу тут надали: зниження ставки

по фондам ФРС, прогрес в торгівельних переговорах США та Китаю, очікування

певного зростання цін на сировинні товари (нафту, газ, метали тощо).

Цікаво, що станом на 15.11.2019 згідно

з даними FactSet цільове значення індексу S&P 500 на наступні 12 місяців

пораховане по методиці «знизу уверх», тобто по усередненим цільовим цінам

галузевих аналітиків кожної компанії з індексу складало 3371,51. Це на 8,5%

вище поточного значення фондового індикатору S&P 500. Зазвичай цільові

значення індексу пораховані «знизу-уверх» є вищим за значення стратегів по

ринкам акцій, які більше оперують методикою «зверху вниз» - від економіки

країни до широкого фондового індексу. Проте зараз, наприклад, головний стратег

по акціям США – він же великий оптиміст Джонатан Голуб (Jonathan Golub) з

американського підрозділу одного з провідних швейцарських банків Credit Suisse

бачить зростання індексу S&P 500 до кінця наступного 2020 року на 10% від

поточного рівня. Він говорить про значення індикатору на цю дату у 3425

пунктів. Стратег очікує росту чистого прибутку на акцію S&P 500 в 2020 році

5,2% на відміну від слабкого росту на 1%, який очікується за результатами 2019

року.

Що стосується поточних рівнів

індексу S&P 500, то немало тверезих фахівців говорить зараз про його

здорову корекцію униз на 5%. Це приблизно відповідає значенням, які ще

донедавна бачили провідні американські стратеги по ринкам акцій США – мінус

3-4% медіана та середнє. «Здорова корекція» чи, як хтось згадав «те що прописав

лікар», якщо така матиме місце, з американського ринку акцій природно

перекинеться на переважну більшість інших крупних ринків акцій. Це слід

враховувати в торгових стратегіях.

Сьогодні зранку, зовнішній фон

для торгів акціями на українських біржах слакбо позитивний.

Недавня публікація квартальної

звітності українських емітентів за третій квартал 2019 року виявилась в більшій

мірі розчаруванням. Після публікацій квартальної фінансової звітності ціни

окремих місцевих «індексних» акцій знизились. Але потім цей відносно невеликий

негативний рух зупинився. Імовірно, причина полягає в тому, що місцеві фондові

індикатори вже суттєво знизились за останній рік. Та й фінансова звітність, яка

була опублікована, лише підтвердила не позитивну динаміку фінансових показників

ряду українських емітентів за попередні два квартали і незначно відрізнялась

від звітності другого кварталу поточного року.

Однак, можливо, зараз ситуацію на

місцевому фондовому ринку дещо підправить значне зменшення відсоткових ставок в

Україні та ціновий ріст на світових фондових ринках, який відбувся. Щоправда

останній чинник може тимчасово «зіпсувати», як вже говорилось вище, «здорова»

корекція на світових ринках акцій.

Значною перепоною для позитивного

порівняння дохідності інвестицій в місцеві акції з дохідністю боргових

інструментів, відсотковими ставками в Україні зараз служить слабка абсолютна

довгострокова дохідність інвестицій в місцеві українські акції. Остання є

наслідком як малого free-float і слабкої ліквідності, так і в більшій мірі

слабких вільних грошові потоків місцевих емітентів та відсутність їх більш-менш

прийнятної передбачуваності. Як наслідок, невеликі, погано передбачувані

дивіденди, по яким можна було б також оцінювати акції. І це при відсутності

росту їх бізнесу та відносно непоганій дохідності місцевих боргових

інструментів.

Рис.1

Рис.2

сайт "КІНТО"

тел. (044) 246-73-50