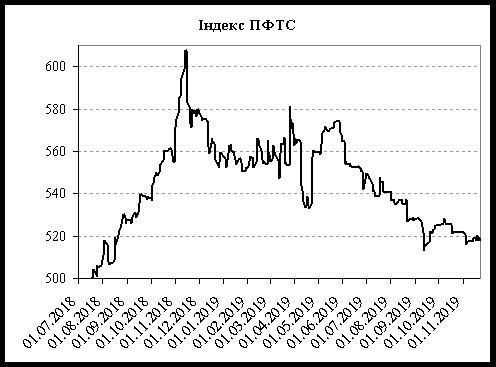

Вчора індекс ПФТС підріс на 0,1%.

Відповідальними за зниження

індикатору минулого дня знову і вкотре були лише акції «Донбасенерго». На ПФТС цього

понеділка знову відбулась лише одна угода з «індексними» паперами, і знову це

була угода по безадресним заявкам з однією тисячею акцій «Донбасенерго». Ціна

цих паперів по цінам останньої угоди підросла в перший день цього тижня на 0,8%, так само, як і їх

біржовий курс.

Інших угод з акціями на біржі

ПФТС вчора не було.

Індекс Української біржі вчора

зріс на 0,4%. Рух відбувся виключно за рахунок зміни ціни акцій «Центренерго».

Ціна цих паперів зросла минулого дня на УБ на 1,6%. Власне крім трьох угод з

акціями цієї компанії електричної генерації, двох по безадресним заявкам та

одній адресній, інших угод з акціями вчора на Українській біржі не було. Так

само не було і зміни ціни інших пайових паперів по котируванням.

Сумарний обсяг угод з акціями

«Центренерго» вчора склав на УБ рівно 10 000 паперів: з них ринкових угод -

9600 акцій або ж в грошовому вираженні майже 89,5 тисячі гривень, адресної

угоди - 400 акцій на суму близько 3,8 тисяч гривень.

Наразі обидва місцеві українські

фондові індикатори перебувають коло своїх більш, ніж річних мінімумів, хоча й

дещо вище від них, Рис. 1 та Рис. 2.

Українські фінансові новини.

Новина не зовсім свіжа, але вона

важлива і її варто обговорити.

Минулої п’ятниці міжнародне

рейтингове агентство Moody's покращило прогноз рейтингу України зі

«стабільного» на «позитивний».

Агентство підтвердило

довгострокові рейтинги емітента і пріоритетних незабезпечених кредитів України

на рівні Саа1.

Про це сказано в прес-релізі

агентства.

«Підтвердження рейтингів України

«Caa1» відображає її значну зовнішню вразливість, хоча і показує ознаки

поліпшення», - йдеться в повідомленні.

Moody's вказує, що значні виплати

за зовнішнім боргом у майбутні роки - під час відсутності нової програми

Міжнародного валютного фонду (МВФ) - вимагають постійного доступу до ринків.

Одночасно стримування висхідного

руху кредитного рейтингу продовжує ризик нового загострення геополітичної

напруженості.

Ключовими факторами для

поліпшення прогнозу агентство назвало відновлення валютних резервів України,

яке знижує зовнішню вразливість в контексті великих зовнішніх виплат, а також

поліпшення макроекономічної стабільності країни і перспективи відновлення

реформ, що підсилюють економічну стійкість країни.

За класифікацією рейтингового

агентства, боргові зобов'язання з рейтингом Caa вважаються зобов'язаннями дуже

низької якості й схильні до дуже високого кредитного ризику.

В грудні минулого року Moody's

підвищило рейтинг України з Саа2 до Саа1.

Новина з однієї сторони є позитивним

сигналом, з іншої - негативним. Є позитивна рейтингова дія. Так, вона слабша за

те, чого, можливо, хтось очікував, а кредитний рейтинг країни залишився

низьким. Але все ж…

Ряд аналітиків прокоментували це

як певну невдачу чи застереження. Вони також пов’язали це і з тим, що поки не

досягнута угода між Україною та МВФ.

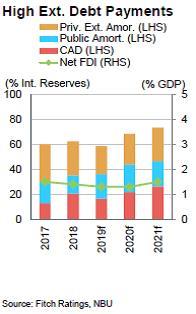

Так є певні проблеми. Потенційні

зовнішні платежі України в наступні роки значні, як вже говорилось в нашому

огляді за попередній днеь. Ми знову наводимо Рисунок з попереднього огляду

якому завдячуємо іншому міжнародному рейтинговому агентству Fitch, Рис. 3 в

кінці огляду. Загальні зовнішні потенційні виплати включають покриття дефіциту

поточного рахунку (негативної різниці між експортом та імпортом товарів та

послуг), виплати по державному та гарантованому державою боргу та виплати по

боргам приватних компаній, (відповідно червона, голуба та коричнева складова стовпчиків),

які частково покриваються прямими зовнішніми інвестиціями – лінія на тому ж

графіку.

Та не слід драматизувати

ситуацію. По-перше Moody's є більш консервативним агентством, ніж Fitch. І його

підходи є більш строгими, що не раз проявлялось як в суверенному рейтингу нашої

країни, так і корпоративних рейтингах місцевих компаній. По-друге, Moody's

буквально на днях видало попередження стосовно суверенних рейтингів країн, які

розвиваються. По-третє за умови прогресу нашої країни, як показав попередній

період, наступного літа цілком ймовірний позитивний перегляд суверенного

рейтингу нашої країни. Що до дня сьогоднішнього то всім не лишнє пам’ятати про

попередження Moody's.

Новина має пряме відношення до

розгляду надійності боргових паперів України та депозитів в українських банках.

Це важливо як керуючим активам, так і звичйним громадянам країни, які мають

заощадження.

Новини українських емітентів.

Новина нижче має відношення і до

«Центренерго», і до акцій цієї компанії.

Енергохолдинг ДТЕК заявляє про

необхідність обмежувати роботу Бурштинської теплоелектростанції у зв'язку з

імпортом електричної енергії з Росії та Білорусі.

Про це сказано в листі

виконуючого обов'язки директора Бурштинської ТЕС Олега Івахіва голові

Бурштинської міської адміністрації Роксолані Джурі, повідомляють інформагенції.

«ДТЕК Західенерго» заявляє про

введення з 22 листопада 2019 року вимушеного простою станції, як єдиної

можливості для запобігання повної зупинки діяльності ТЕС. Таке рішення

зумовлене сукупністю негативних факторів, які об'єктивно унеможливлюють

подальшу роботу ТЕС у штатному режимі», - сказано в ньому.

У листі наголошується, що

імпортована з Росії електроенергія замістила собою електроенергію ТЕС, а також

зростання частки імпорту призвело до змін режимів роботи енергоблоків ТЕС з

боку національної енергетичної компанії «Укренерго», за командами диспетчерів

сталася розвантаження ТЕС, що істотно знизило обсяги реалізованої

електроенергії ТЕС.

«Це все провокує зниження попиту

на електроенергію ТЕС, що сукупно зі збільшенням на ринку частки дешевої

електроенергії українських АЕС призводить до критичного зниження рівня цін для

ТЕС. Так ціна електроенергії на ринку «на добу вперед" в окремі дні

поточного місяця знижувалася до рівня 91 коп/кВт-год, що при ринкових цінах на

вугілля робить виробництво електроенергії на ТЕС збитковим», - зазначили в

листі.

Крім того, повідомляється що не

було введено ринок «допоміжних послуг», що не дозволяє ТЕС використовувати

власні конкурентні переваги маневрених потужностей для балансування ринку в

пікові години.

Також зазначається, що

залишається відкритим питання непогашеної заборгованості державного

підприємства «Енергоринок» за відпущену ТЕС електроенергію.

У ДТЕК наголосили, що для зміни

ситуації й усунення негативних факторів, які загрожують тривалим простоєм, ТЕС

необхідно зупинити імпорт електроенергії з Росії та Білорусі, впровадити ринок

«допоміжних послуг» і вирішити питання щодо погашення заборгованості

«Енергоринку».

«До прийняття відповідних рішень

на державному рівні у ТЕС, на жаль, відсутні інші шляхи запобігання повного

припинення діяльності ТЕС, крім як обмеження виробництва і застосування

простою», - підсумували в листі.

Як вже зазначалось вище, ця

новина має вплив і на «Центренерго». Незважаючи на певну зацікавленість

холдингу ДТЕК, слід вважати інформацію в листі як таку, що заслуговує довіри. А

це значить, що показники роботи «Центренерго» в четвертому кварталі 2019 року

будуть не самі кращі. І це матиме не позитивні наслідки для акцій цієї

компанії.

Ще одна новина яка має

опосередковане відношення до українського емітента з індексного кошику

українських бірж, «Укртелекому».

Мобільний оператор компанія

Bakcell (Азербайджан) домовилася про купівлю у телекомунікаційній компанії

"МТС" оператора мобільного зв'язку компанії «Vodafone Україна» (ПрАТ «ВФ

Україна», раніше «МТС-Україна», Київ) за 734 млн доларів.

Про це сказано в повідомленні

компанії NEQSOL Holding.

«Міжнародна група компаній NEQSOL

Holding оголошує про підписання компанією OOO Telco Solutions and Investments

(підконтрольна телекомунікаційної компанії ТОВ Bakcell, яка входить у групу

компаній NEQSOL Holding) юридично зобов'язуючої угоди з ПАТ" МТС

"(NYSE: MBT, MOEX: MTSS) про продаж телекомунікаційного бізнесу в Україні.

У рамках угоди МТС через свою 100%-ву дочірню компанію Allegretto Holding Sarl

(Люксембург) продає 100%-ву частку в компанії Preludium BV (Нідерланди),

єдиному акціонеру ПрАТ «ВФ Україна» за 734 млн доларів, включаючи відкладений

платіж на суму близько 84 млн доларів», - сказано в ньому.

«Vodafone Ukraine» обслуговує

19,7 млн абонентів.

«Vodafone Україна»" - другий

за величиною оператор мобільного зв'язку в Україні.

Дохід компанії минулого року

збільшився на 8% і становив 12,9 млрд грн, а показник OIBDA (операційний дохід

до вирахування амортизації основних засобів і нематеріальних активів) - на

33,5% у річному вимірі, до 6,9 млрд грн. Маржа OIBDA збільшилася на 10,2 п.п.

порівняно з 2017 роком - до 53,8%.

У 2018 році «Vodafone Україна»

скоротила чистий прибуток на 18,1% порівняно з 2017 роком - до 1,8 млрд грн. У

компанії пояснюють це збільшенням витрат у результаті активного розгортання

мереж 4G і 3G.

За підсумками липня-вересня 2019

року компанія вийшла на показник виручки в 4,3 млрд грн, що на 29,7% більше,

ніж за аналогічний період 2018 року, чистий прибуток за зазначений період

становив 887 млн грн, а показник OIBDA збільшився на 28,9% і досяг 2,4 млрд

грн, маржа OIBDA також зросла - до 54,6%.

«Основною причиною збільшення

доходів стало зростання кількості data-користувачів і споживання послуг

передачі даних. Загальний обсяг інтернет трафіку в мережі» Vodafone Україна «за

рік збільшився вдвічі. Зростання дата-доходів за цей час склав 56%», -

наголошується в звіті оператора.

У той же час в компанії

відзначили, що за підсумками третього кварталу 2019 року в «Vodafone Україна»

виявився найнижчий на ринку показник ARPU - 68,2 грн, тоді як за підсумками

другого кварталу цей показник становив 61 грн.

На підставі даних про угоду з

акціями «Vodafone Україна» можна оцінити акції «Укртелекому». На підставі даних

з Таблиці 1 можна оцінити акції «Укртелекому» у порядку 0,3 гривні за акцію з

великим розкидом. Ця оцінка буде доволі умовною, осільки точно невідомий чистий

борг компанії «Vodafone Україна» при угоді. Борг компанії у 90 мільйонів євро

був погашений на початку цього року. Проте сума готівки невідома, тим більше,

що вона могла не увійти в угоду. Це слід буде уточнити за результатами чергової

фінансової звітності компаній. Ще більш умовним є врахування додаткових

чинників, які піднімають оцінку «Vodafone Україна». Це 1) значний і швидкий

ріст бізнесу цієї компанії на відміну від стагнуючого бізнесу «Укртелекому» та

2) врахування премії при купівлі компанії стратегічним інвестором. Є і інші

важливі чинники, які ускладнюють оцінку акцій «Укртелекому».

Остання ціна акцій «Укртелекому»

на ПФТС – 0,12-0,13 гривень за акцію (від 24.09.2019).

Таблиця 1. Фінансові показники

|

Vodafone Україна

|

|

|

Мсар. по угоді, млн. грн.

|

17 763

|

|

|

|

|

Фінансові показники 2018

|

|

|

млн. грн.

|

|

|

Чистий дохід

|

12 446

|

|

OBITDA

|

5 448

|

|

Операційний прибуток

|

2 146

|

|

Чистий прибуток

|

1 853

|

|

Балансова вартість АК

|

12 041

|

|

Грошовий потік від операцій

|

7 229

|

|

Вільний грошовий потік, FCF

|

-19

|

|

Дивіденди

|

730

|

|

|

|

|

Коефіцієнти

|

|

|

P/S

|

1,43

|

|

P/EBITDA

|

3,26

|

|

P/EBIT

|

8,28

|

|

P/E

|

9,59

|

|

P/B

|

1,48

|

|

P/CF

|

2,46

|

|

P/FCF

|

-

|

|

D/P

|

4,1%

|

Світові фондові ринки.

Світові фондові індекси вчора

зросли. Широкий фондовий індекс США S&P 500 оновив свій історичний

максимум, а широкий загальноєвропейський фондовий індекс STOXX 600 оновив свій

чотирирічний максимум.

Минулого дня індекс S&P 500 зріс

на 0,75%, індекс STOXX 600 підріс на 1,0%, а композитний доларовий фондовий

індекс країн, які розвиваються, MSCI EM, піднявся на 0,5%.

Ріст світових фондових індексів

підтримала інформація про близькість досягнення проміжної торгівельної угоди

між США та Китаєм («фаза один»). Про це повідомила вчора провідна китайська

урядова газета. В цю неділю китайський уряд опублікував нові вимоги щодо

захисту інтелектуальної власності. Це ключовий спірний пункт у відносинах між

США та Китаєм.

Сьогодні зранку ф’ючерси на

американські та європейські фондові індекси слабко підростають (на європейські

головним чином, окремі знижуються). Згідно з IG, яка дає котирування фондових

індексів, в тому числі і до початку біржових торгів, сьогодні німецький

фондовий індекс DAX відразу після офіційного початку торгів ймовірно слабко зросте.

Зранку фондовий індекс MSCI EM втрачає 0,1%.

В усіх регіонах світу

продовжується публікація корпоративної фінансової звітності за третій квартал

2019 року.

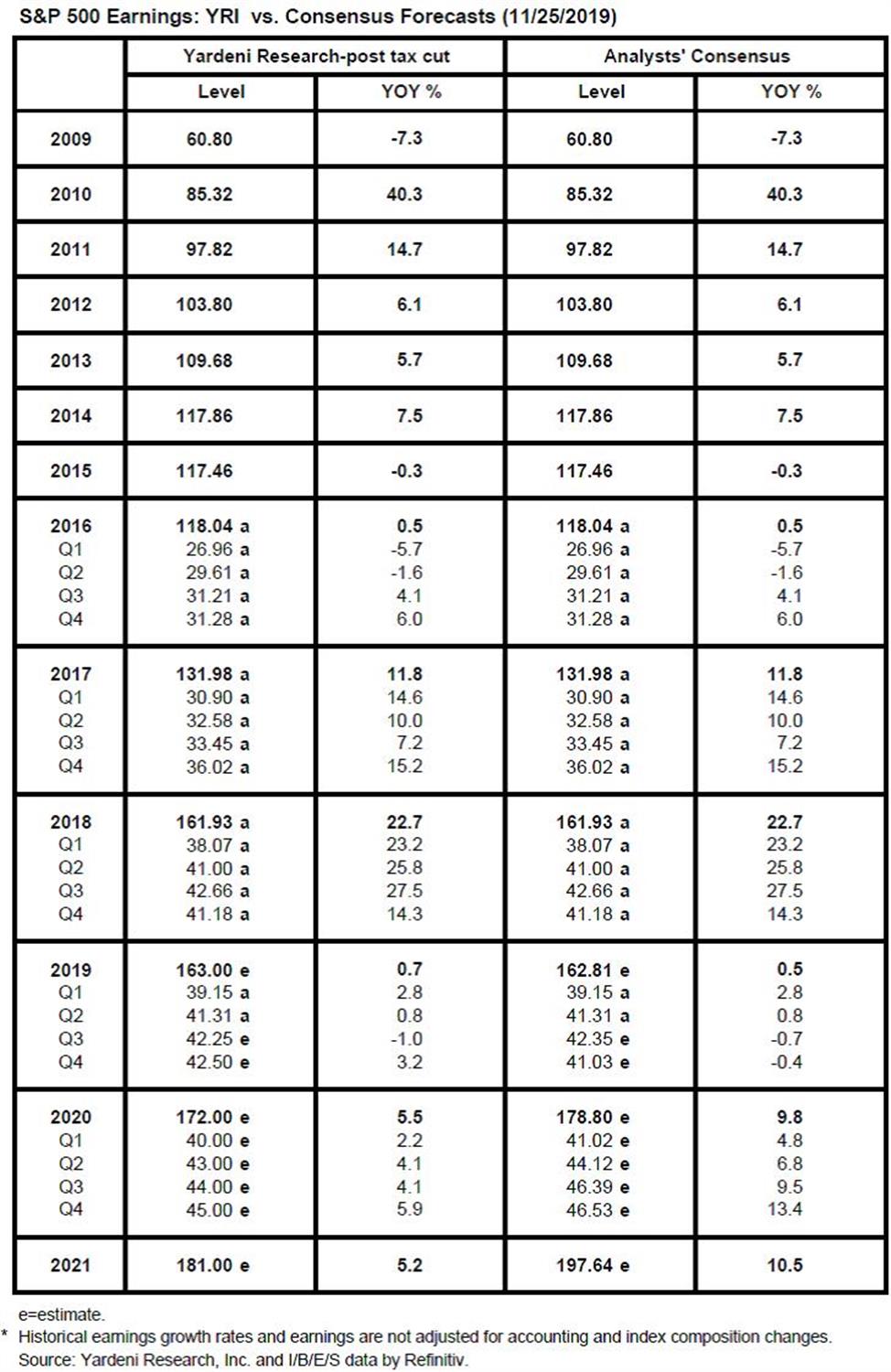

Нагадаємо, що зараз після

публікацій фінансової корпоративної звітності формально очікується зниження

прибутків індексної акції S&P 500 (зважених по капіталізації компаній

прибутків 505 найбільших корпорацій США) рік до року в третьому кварталі 2019

на 0,4% (станом на 22.11.2019). Без енергетичного сектору ріст прибутків складе

за очікуваннями 2,1%. Такі дані I/B/E/S від Refinitiv, посилання, наприклад, https://lipperalpha.refinitiv.com/2019/11/this-week-in-earnings-9/.

(Тижнем назад, 15.11.2019, відповідні очікування складали -0,4% та +2,2%.) За

даними FactSet станом на 15 листопада зниження прибутків S&P 500 з

урахуванням компаній, які вже опублікували звітність та з урахуванням оцінок по

компаніям, які ще не опублікували звітність за тертій квартал 2019, рік до року

склало 2,3% (тижнем раніше – 2,5%), https://insight.factset.com/sp-500-earnings-season-update-november-15-2019,

та https://www.factset.com/hubfs/Resources%20Section/Research%20Desk/Earnings%20Insight/EarningsInsight_111519.pdf.

Станом на кінець дня минулої п’ятниці опублікували звітність 476 компаній з 505

компаній, які входять до індексного кошику S&P 500, або 94,25%. На цьому

тижні публікується звітність ще 11 компаній з цієї вибірки.

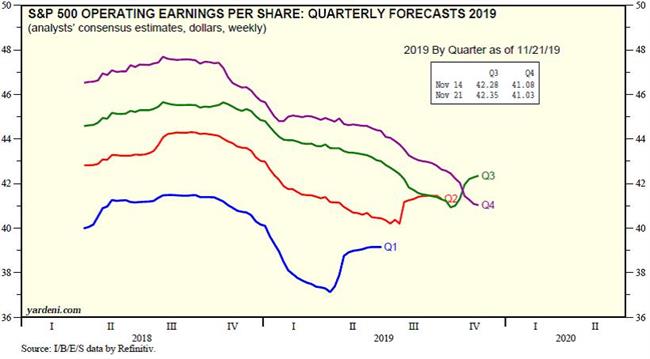

Після останніх публікацій можна

очікувати, що квартальний операційний чистий прибуток індексної акції S&P

500 в третьому кварталі 2019 рік до року знизився на величину порядку 1,0%,

Таблиця, Рис. 4. Це перше зниження квартального прибутку S&P 500 рік до

року з другого кварталу 2016 року.

Аналітики зараз переглядають

прибутки компаній з індексу S&P 500 в сторону зниження, Рис. 5

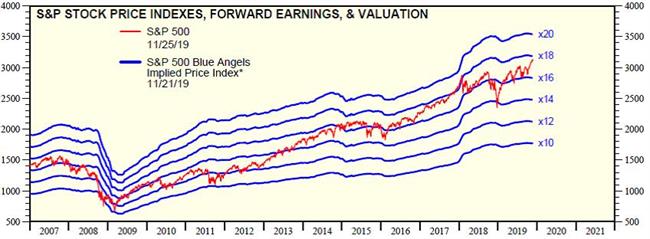

За даними і Refinitiv коефіцієнт

P/Е форвард 12 місяців, де Р поточне значення індексу S&P 500, а Е

операційний чистий прибуток індексної акції S&P 500 зараз складає 18,0,

Рис. 6. Мова йде про сумарний масштабований на індекс чистий прибуток до

незвичайних доходів та витрат, тобто в тому числі без вирахування списання

Гудвілу від придбань, 505 компаній індексного кошику S&P 500. Прибуток

зважений по поточній капіталізації корпорацій та враховує прогнози галузевих

аналітиків на наступні 4-и квартали: 4-ий квартал 2019 року та перші три

квартали 2020 року. Це немалий коефіцієнт P/Е з історичної ретроспективи.

Середнє значення за п’ять років – 16,6, за десять років – 14,9. А враховуючи

суттєво підвищені прибутки американських компаній завдяки великому поточному

фіскальному стимулюванню в США (і як наслідок великому дефіциту державного бюджету

цієї країни), то можна сказати, що це багатенько. По іншим, спрощеним

критеріям, індекс S&P 500 виглядає зараз просто дорогим.

Цікаво, що фондові індекси США

помітно зросли після початку публікації квартальної звітності, незважаючи на

те, що звітність слабко негативна. Певну допомогу тут надали: прогрес в

торгівельних переговорах США та Китаю, зниження ставки по фондам ФРС,

очікування певного зростання цін на сировинні товари (нафту, газ, метали тощо).

Що стосується поточних рівнів

індексу S&P 500, то немало тверезих фахівців говорили буквально ще тиждень

назад про його здорову корекцію униз на 5%. Це приблизно відповідає значенням,

які ще донедавна бачили провідні американські стратеги по ринкам акцій США –

мінус 3-4% медіана та середнє. Однак, хто знає як все обернеться після

вчорашнього відновлення ралі на світових фондових ринках.

Сьогодні зранку, зовнішній фон

для торгів акціями на українських біржах позитивний.

Недавня публікація квартальної

звітності українських емітентів за третій квартал 2019 року виявилась в більшій

мірі розчаруванням. Після публікацій квартальної фінансової звітності ціни

окремих місцевих «індексних» акцій знизились. Але потім цей відносно невеликий

негативний рух зупинився. Імовірно, причина полягає в тому, що місцеві фондові

індикатори вже суттєво знизились за останній рік. Та й фінансова звітність, яка

була опублікована, лише підтвердила не позитивну динаміку фінансових показників

ряду українських емітентів за попередні два квартали і незначно відрізнялась

від звітності другого кварталу поточного року.

Однак, можливо, зараз ситуацію на

місцевому фондовому ринку дещо підправить значне зменшення відсоткових ставок в

Україні та ціновий ріст на світових фондових ринках, який відбувається.

Значною перепоною для позитивного

порівняння дохідності інвестицій в місцеві акції з дохідністю боргових

інструментів, відсотковими ставками в Україні зараз служить слабка абсолютна

довгострокова дохідність інвестицій в місцеві українські акції. Остання є

наслідком як малого free-float і слабкої ліквідності, так і в більшій мірі

слабких вільних грошових потоків місцевих емітентів та відсутність їх

більш-менш прийнятної передбачуваності. Як наслідок, невеликі, погано

передбачувані дивіденди, по яким можна було б також оцінювати акції. І це при

відсутності росту їх бізнесу та відносно непоганій дохідності місцевих боргових

інструментів.

Рис.1

Рис.2

Рис.3

Рис.4

Рис.5

Рис.6

сайт "КІНТО"

тел. (044) 246-73-50