Вчора індекс ПФТС підріс на 0,1%

після росту на таку ж величну днем раніше.

Відповідальними за зміну фондового

індикатору ПФТС минулого дня знову і вкотре були лише акції «Донбасенерго». На

ПФТС цього вівторка знову відбулась лише одна угода по безадресним заявкам з

«індексними» Донбасенерго». паперами українських бірж, і знову це була угода з

однією тисячею акцій «Ціна цих паперів по цінам останньої угоди підросла минулого

дня на суттєві 5,7%, так само, як і їх біржовий курс. Проте врахування попередніх

трьох угод з цими акціями та врахування ваги цих паперів в індексному кошику

біржі привели лише до незначного росту індикатору ПФТС.

Також учора на ПФТС було

зареєстровано дві адресні угоди з акціями «Інтерпайп Нижньодніпровський

трубопрокатний завод» та одна угода з акціями «Центренерго» . Загальний обсяг

цих трьох угод склав близько 549 тисячі гривень. Середньозважені умовні ціни

акцій по цим угодам відповідно склали – 2,9 та 7,5 гривень за папір. Вони

звертають на себе увагу.

Інших угод з акціями на біржі

ПФТС вчора не було.

Індекс Української біржі вчора

знизився на 0,2% після росту попереднього дня на 0,4%. Рух був зумовлений зниженням

ціни акцій «Укрнафти» на 1,4% та ростом ціни Райффайзен Банк Аваль на 0,95%. З

цими паперами на УБ минулого дня відбулось чотири угоди по дві з кожним. Всі

угоди були ринкові. Загальний обсяг цих угод – майже 27 тисяч гривень.

Також на Українській біржі вчора пройшла

одна угода по безадресним заявкам з однією акцією американської компанії Apple.

Ціна цих акцій по цій угоді зросла на 0,8%.

Якихось інших примітних подій на

УБ в сегменті акцій, угод чи значимої зміни котирувань, цього вівторка не було.

Українські фінансові новини.

Вчора відбулись чергові первинні

аукціони Міністерства фінансів з розміщення ОВДП.

За результатами проведення

розміщень облігацій внутрішньої державної позики 26 листопада 2019 року, до

державного бюджету було залучено 2,388 мільярда гривень, повідомив Мінфін.

За рахунок значного перевищення

попиту над пропозицією на чотирирічні боргові державні цінні папери України

Мінфіну вдалось знизити їх середньозважену дохідність при розміщенні до 12,40%.

Цього тижня пропонувалось до

розміщення три випуски ОВДП в гривні: 300 000 паперів піврічних, 500 000

паперів річних і 2 500 000 паперів чотирирічних.

По чотирирічним паперам попит

перевищив пропозицію у більш ніж три рази.

На 2,5 мільйонів паперів було подано 44 заявки загальним обсягом 7,69947

мільйонів паперів.

Встановлений рівень дохідності по

ним учора становив 12,64%, а середньозважений, як вже згадувалось, вище 12,40%.

В останній раз ці папери розміщувались 5 листопада. Тоді середньозважений

рівень дохідності за ними становив 13,3% що на 0,9% вище, ніж минулого дня.

Середньозважений рівень дохідності по трирічним паперам тижнем пізніше становив

13,07% - на 0,67% вище.

Зате на річні боргові папери

взагалі не було подано жодної заявки. Очевидно учасники ринку «переключились»

на довгі в українських термінах папери. Зовсім малий попит був і на піврічні

папери. На 300 тисяч паперів була подана лише одна заявка обсягом 2,375 тисяч

ОВДП, яку задовольнили за ставкою 14,1%.

Одним з факторів, які впливають

на такий попит, крім пропозиції «довгих» паперів є певна ймовірність помітної девальвації

гривні. Хоча зараз більше говорять про показник у 5-6% дуже легко уявити на

річному інтервалі просадку курсу національної валюти на 13%. Адже це буде лише

27,1 гривні за долар США, що з історичної ретроспективи на кінець року доволі

очікувано.

Що стосується чотирирічного

інтервалу, то малоймовірно знецінення гривні в 1,62 рази більш, ніж до 38,8

гривні за долар. Саме таке значення буде отримане по складному відсотку за ОВДП

у 12,78%. За чотири роки курс гривні має знизитись щонайменше до 31,7 гривні до

долара США, щоб ОВДП в гривні були менш дохідними, ніж зобов’язання у валюті.

Нагадаємо, що минулої п’ятниці

міжнародне рейтингове агентство Moody's підтвердило довгострокові рейтинги

емітента і пріоритетних незабезпечених кредитів України на рівні Саа1,

покращивши прогноз рейтингу України зі «стабільного» на «позитивний». Про це ми

писали в попередньому огляді.

Саа1 - це доволі низький

кредитний рейтинг.

«Підтвердження рейтингів України

«Caa1» відображає її значну зовнішню вразливість, хоча і показує ознаки

поліпшення», - йдеться в повідомленні.

Moody's зазначило, що значні

виплати за зовнішнім боргом у майбутні роки - під час відсутності нової

програми Міжнародного валютного фонду (МВФ) - вимагають постійного доступу до

ринків.

Проте Національний банк України

цілком справедливо вважає боргові суверенні облігації в гривні суттєво більш надійним

фінансовим інструментом, ніж валютні зобов’язання України. Адже Україна є

емітентом гривні.

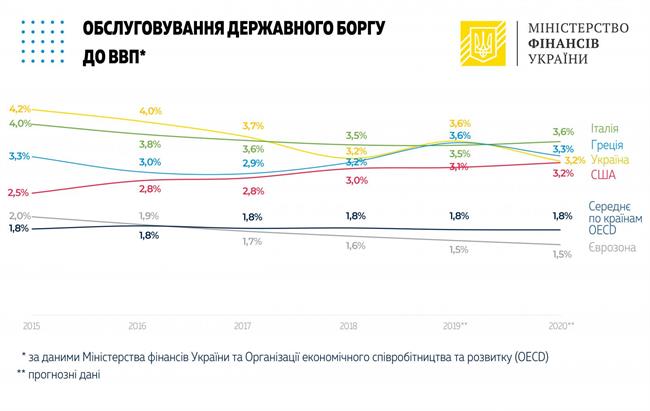

Мінфін України приводить на

своєму сайті порівняння витрат на обслуговування боргу України, проблемних

Італії та Греції, а також США та Єврозони в цілому по рокам в динаміці з

прогнозом. Ми наводимо цей графік в кінці огляду, Рис. 1. Видно, що

обслуговування боргу обходиться Україні недешево, більше 3% ВВП, проте й не

занадто дорого.

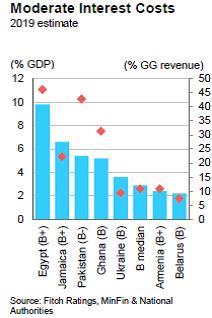

Що стосується групи країн, які

розвиваються, з близьким до України суверенним рейтингом, то витрати нашої

країни видаються поміркованими, Рис. 2. Процентні платежі по боргу до ВВП цієї

групи країн в порівнянні, а також відносно надходжень до державного бюджету

(доходів держаного бюджету) наводить по країнам МРА Fitch.

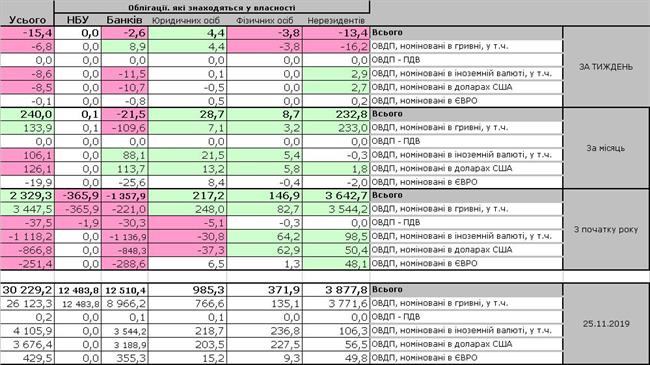

Через пару днів з даних НБУ ми

побачимо, хто вчора купував довгострокові зобов’язання нашої держави. Імовірно

це були в основному нерезиденти та банки України, за певної участі українських

юридичних та фізичних осіб.

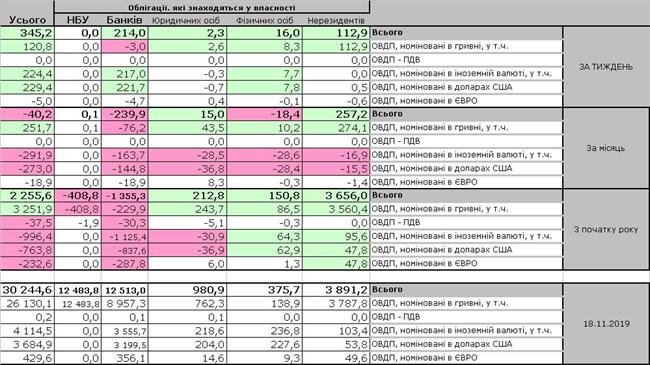

Тижнем назад аукціони по

розміщенню ОВДП викликали мало інтересу, особливо у нерезидентів, Таблиця 1,

Рис. 3. А от двома тижнями назад, коли, як вже згадувалось, Мінфін запропонував

трирічні ОВДП, до купівлі яких активно включились банки України та нерезиденти,

Таблиця 2, Рис. 4.

Світові фондові ринки.

Минулого дня індекс широкий

фондовий індекс США S&P 500 зріс на 0,2% і другий день поспіль оновив свій

історичний максимум, широкий загальноєвропейський фондовий індекс STOXX 600

підріс на 0,1% і другий день підряд оновив свій чотирирічний максимум, а

композитний доларовий фондовий індекс країн, які розвиваються, MSCI EM, навпаки,

знизився на 0,5%.

Ріст світових фондових індексів вчора

підтримали слова президента США Дональда Трампа про те, що підписання проміжної

торгівельної угоди між США та Китаєм вже близьке по часу.

Сьогодні зранку ф’ючерси на

американські фондові індекси підростають, на європейські торгуються

різноспрямовано. Згідно з IG, яка дає котирування фондових індексів, в тому

числі і до початку біржових торгів, сьогодні німецький фондовий індекс DAX

відразу після офіційного початку торгів мало зміниться. Зранку фондовий індекс

MSCI EM додає 0,2%.

В усіх регіонах світу

продовжується публікація корпоративної фінансової звітності за третій квартал

2019 року.

Нагадаємо, що зараз після

публікацій фінансової корпоративної звітності формально очікується зниження

прибутків індексної акції S&P 500 (зважених по капіталізації компаній

прибутків 505 найбільших корпорацій США) рік до року в третьому кварталі 2019 на

0,4% (станом на 22.11.2019). Без енергетичного сектору ріст прибутків складе за

очікуваннями 2,1%. Такі дані I/B/E/S від Refinitiv, посилання, наприклад, https://lipperalpha.refinitiv.com/2019/11/this-week-in-earnings-9/.

(Тижнем назад, 15.11.2019, відповідні очікування складали -0,4% та +2,2%.) За

даними FactSet станом на 15 листопада зниження прибутків S&P 500 з

урахуванням компаній, які вже опублікували звітність та з урахуванням оцінок по

компаніям, які ще не опублікували звітність за тертій квартал 2019, рік до року

склало 2,3% (тижнем раніше – 2,5%), https://insight.factset.com/sp-500-earnings-season-update-november-15-2019,

та https://www.factset.com/hubfs/Resources%20Section/Research%20Desk/Earnings%20Insight/EarningsInsight_111519.pdf.

Станом на кінець дня минулої п’ятниці опублікували звітність 476 компаній з 505

компаній, які входять до індексного кошику S&P 500, або 94,25%. На цьому

тижні публікується звітність ще 11 компаній з цієї вибірки.

Після останніх публікацій можна

очікувати, що квартальний операційний чистий прибуток індексної акції S&P

500 в третьому кварталі 2019 рік до року знизився на величину порядку 1,0%. Це

перше зниження квартального прибутку S&P 500 рік до року з другого кварталу

2016 року.

Аналітики зараз переглядають

прибутки компаній з індексу S&P 500 в сторону зниження

За даними і Refinitiv коефіцієнт

P/Е форвард 12 місяців, де Р поточне значення індексу S&P 500, а Е

операційний чистий прибуток індексної акції S&P 500 зараз складає 18,0.

Мова йде про сумарний масштабований на індекс чистий прибуток до незвичайних

доходів та витрат, тобто в тому числі без вирахування списання Гудвілу від

придбань, 505 компаній індексного кошику S&P 500. Прибуток зважений по

поточній капіталізації корпорацій та враховує прогнози галузевих аналітиків на

наступні 4-и квартали: 4-ий квартал 2019 року та перші три квартали 2020 року.

Це немалий коефіцієнт P/Е з історичної ретроспективи. Середнє значення за п’ять

років – 16,6, за десять років – 14,9. А враховуючи суттєво підвищені прибутки

американських компаній завдяки великому поточному фіскальному стимулюванню в

США (і як наслідок великому дефіциту державного бюджету цієї країни), то можна

сказати, що це багатенько. По іншим, спрощеним критеріям, індекс S&P 500

виглядає зараз просто дорогим.

Цікаво, що фондові індекси США

помітно зросли після початку публікації квартальної звітності, незважаючи на

те, що звітність слабко негативна. Певну допомогу тут надали: прогрес в

торгівельних переговорах США та Китаю, зниження ставки по фондам ФРС,

очікування певного зростання цін на сировинні товари (нафту, газ, метали тощо).

Що стосується поточних рівнів

індексу S&P 500, то немало тверезих фахівців говорили буквально ще тиждень

назад про його здорову корекцію униз на 5%. Це приблизно відповідає значенням,

які ще донедавна бачили провідні американські стратеги по ринкам акцій США –

мінус 3-4% медіана та середнє. Однак, хто знає як все обернеться після відновлення

ралі на світових фондових ринках.

Сьогодні зранку, зовнішній фон

для торгів акціями на українських біржах позитивний.

Недавня публікація квартальної

звітності українських емітентів за третій квартал 2019 року виявилась в більшій

мірі розчаруванням. Після публікацій квартальної фінансової звітності ціни

окремих місцевих «індексних» акцій знизились. Але потім цей відносно невеликий

негативний рух зупинився. Імовірно, причина полягає в тому, що місцеві фондові

індикатори вже суттєво знизились за останній рік. Та й фінансова звітність, яка

була опублікована, лише підтвердила не позитивну динаміку фінансових показників

ряду українських емітентів за попередні два квартали і незначно відрізнялась

від звітності другого кварталу поточного року.

Однак, можливо, зараз ситуацію на

місцевому фондовому ринку дещо підправить значне зменшення відсоткових ставок в

Україні та ціновий ріст на світових фондових ринках, який відбувається.

Значною перепоною для позитивного

порівняння дохідності інвестицій в місцеві акції з дохідністю боргових

інструментів, відсотковими ставками в Україні зараз служить слабка абсолютна

довгострокова дохідність інвестицій в місцеві українські акції. Остання є

наслідком як малого free-float і слабкої ліквідності, так і в більшій мірі

слабких вільних грошових потоків місцевих емітентів та відсутність їх

більш-менш прийнятної передбачуваності. Як наслідок, є лише невеликі, погано

передбачувані дивіденди. По дивідендам можна було б також оцінювати акції. Та в

українських умовах це непросто. І це при відсутності росту бізнесу місцевих

емітентів акцій та відносно непоганій дохідності українських боргових фінансових

інструментів.

Рис.1

Рис.2

Таблиця 1. Зміна власності та

структура власності на ОВДП, млн доларів США. Перераховано по курсу 27,0 гривні

за долар США. Зміни до 25.11.2019.

Рис.3

Таблиця 1. Зміна власності та

структура власності на ОВДП, млн доларів США. Перераховано по курсу 27,0 гривні

за долар США. Зміни до 18.11.2019.

Рис.4

сайт "КІНТО"

тел. (044) 246-73-50