Вчора індекс ПФТС знизився на

0,1% після росту на таку ж величину днем раніше. Цього вівторка індикатор ПФТС

знову оновив свій більш, ніж річний мінімум.

Зміна індексу ПФТС вже традиційно

відбулась виключно за рахунок зміни ціни акцій «Донбасенерго». Минулого дня

ціна цих пайових паперів знизилась на 2,5%, так само, як і їх біржовий курс. Це

після їх росту на 5,5% днем раніше і зниження на 5,1% минулої п’ятниці.

Врахування попередніх трьох угод згладило вчора негативний ціновий рух акцій

«Донбасенерго» при розрахунку індексу ПФТС (як згладжувало і їх рухи в індексі

ПФТС і днем раніше, і минулої п’ятниці) і це минулого дня привело лише до

незначного зниження фондового індексу ПФТС.

Вчора, як і минулої п’ятниці, на

біржі ПФТС була укладена лише одна угода з акціями «Донбасенерго». Це була

угода по безадресним заявкам обсягом, як і в кожний з двох попередніх торгових

днів, в одну тисячу акцій, або вчора 25,2 тисячі гривень в грошовому вираженні.

Крім цієї угоди, вчора на ПФТС

також, як і позавчора, і минулої п’ятниці,

пройшли: одна угода по безадресним заявкам з акціями банку «Південний» і

одна угода по безадресним заявкам з акціями «Індустріалбанку».

Індекс Української біржі вчора

знизився на 0,2% і ще більше наблизився до свого недавнього, більш ніж

півторарічного мінімуму. «Відповідальними» за зміну фондового індикатору УБ

вчора були виключно акції «Укрнафти». Це були єдині пайові папери, з якими

вчора відбулись угоди на Українській біржі. Ціна закриття цих паперів вчора

зросла на 0,7%, проте внесок в зміну індексу Української біржі минулого дня був

негативним.

Обсяг двох угод по безадресним

заявкам з акціями «Укрнафти» вчора склав 300 акцій або 41 тисячу гривень в

грошовому вираженні.

Крім цього на УБ вчора змінилась

ціна котирування акцій американської компанії Apple. Зниження котирувань цих

паперів на УБ склало вчора 1,7%.

Інших значимих цінових рухів

пайових паперів на Українській біржі вчора не було.

Українські фінансові новини.

Вчора відбулись чергові первинні

аукціони Міністерства фінансів України з розміщення ОВДП.

За результатами проведення

розміщень облігацій внутрішньої державної позики 10 грудня 2019 року, до

державного бюджету було залучено 4,385 мільярдів гривень, повідомив Мінфін.

Цього тижня пропонувалось до

розміщення чотири випуски ОВДП в гривні: 300000 паперів піврічних, 500 000

дев’ятимісячних, 1 000 000 трирічних паперів і вільна сума (первинне

розміщення) паперів чотирирічних.

Міністерству вдалось добитись

зменшення дохідності по всім трьом випускам, які були розміщені.

Піврічні боргові папери нашої

держави вчора попиту не мали. На них не було подано жодної заявки.

Попит на дев’ятимісячні ОВДП був

слабким, меншим за половину пропозиції. Середньозважена дохідність при розміщенні цих паперів учора

склала 13,00%. Це на рівні мінімальних заявок. Проте, при цьому був задоволений

майже увесь вчорашній попит на ці ОВДП.

В останній раз ці папери розміщувались

19 листопада, три тижні назад. Їх середньозважена дохідність при розміщенні тоді склала 13,46%.

Наступного тижня спроба Мінфіну продати ці ОВДП була невдалою. На них не було

подано жодної заявки. Враховуючи динаміку більш коротких паперів в останні три

тижні, можна з певною натяжкою казати, що Мінфіну вдалось знизити дохідність

цих облігацій при розміщенні, якщо брати для порівняння розміщення ОВДП різних

строків погашення минулого та позаминулого тижня.

А от що стосується самих «довгих»

паперів нового випуску з погашенням в листопаді 2023 року, то тут наявний

значний прогрес в дохідностях, які умовно знизились на 0,70%. Останні і недавні

розміщення близьких по строку ОВДП з погашенням в травні та серпні того ж року,

тобто трохи «коротших», відбулось при середньозважених дохідностях 12,38% та

12,40%.

Перевищення попиту над

пропозицією по цим паперам склало минулого дня 3,79 рази, і вони також були

розміщені при дохідності близькій до мінімальної заявленої інвесторами.

Можливо, тут допомогло

повідомлення пізньої суботи минулого тижня про досягнення домовленості України

та МВФ про нову програму співробітництва (Staff Level Agreement)

Папери з погашенням в серпні 2022

року були розміщені вчора при середньозваженій дохідності 12,01%, проміжній між

«довгими» та «короткими паперами. Перевищення попиту над пропозицією по цим

паперам вчора склало 2,02 рази. В останній раз близькі по терміну обігу ОВДП

розміщувались аж місяць назад, 12 листопада. Ці папери, відносно популярні

серед інвесторів, українських фізичних осіб схильних до певного розрахованого

ризику, тоді були розміщенні при середньозваженій дохідності 13,07%. Однак зміну

у більш, ніж мінус 1% слід поставити в контекст наступних по строкам аукціонів.

Тож можна казати про зниження дохідності порядку 0,5-0,6% в порівнянні з

аукціонами кількох минулих тижнів.

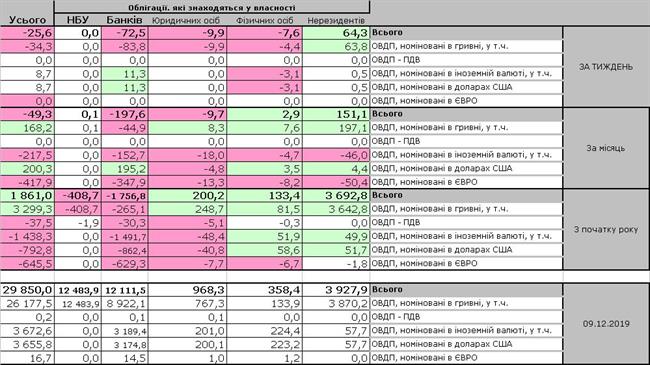

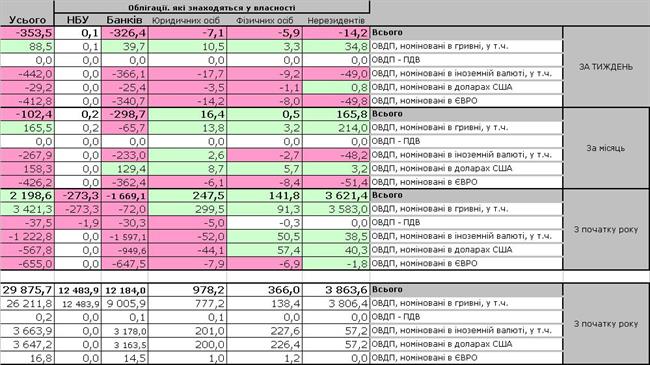

Якщо поглянути на зміну структури

власності на українські боргові державні папери за минулий та позаминулий

тижні, дві Таблиці 1 та 2, Рис. 1-2, в кінці огляду, і співставити їх з

проведенням аукціонів, то можна сказати, що більший інтерес «довгі» ОВДП викликали

у іноземних інвесторів, але немалий попит був і зі сторони українських банків.

Певний попит ці папери знаходили і у українських юридичних та фізичних осіб.

В зв’язку з попитом зі сторони

нерезидентів варто також ще раз звернутись до однієї з тем нашого минулого

огляду, а саме недавнього засідання Ради НБУ. Якщо брати купівлю ОВДП

нерезидентами, то варто зазначити, що викупи НБУ валюти на міжбанку більше

мають відповідати зобов’язанням перед нерезидентами, а не надходженню коштів

від них для купівлі ОВДП. Тобто для збереження фінансової стабільності в

країні, краще, якщо вони також будуть враховувати реінвестовані відсотки по

зобов’язанням держави. А це при 12% дохідності при розміщенні майже на 60%

більше за суму купівлі у валютному еквіваленті. Також варто враховувати зміну

чистих міжнародних резервів.

З початку 2019 року до 09.12.2019

чиста купівля валюти НБУ склала 5,437 мільярдів доларів США, чисті міжнародні резерви

України (без коштів МВФ) збільшились на 2,285 мільярди доларів США (до 1

листопада 2019). Це при тому, що, як видно з Таблиць 1 та 2 нерезиденти

придбали ОВГЗ в 2019 році майже на 4 мільярди доларів США. Тобто купівля валюти

українським регулятором на міжбанку перевищила суму ОВДП, а от зміна чистих

резервів з урахуванням погашень державного боргу, з початку поточного року є суттєво

меншою, і це негарно, якщо не сказати більше.

І новина. Національний банк у

період з 2 по 6 грудня, можливо прислухавшись до критики, збільшив купівлю

валюти на міжбанківському валютному ринку в 2,4 рази до 436,6 мільйонів доларів

порівняно з попереднім тижнем.

В цілому з початку року НБУ купив

на міжбанку під час інтервенцій 5 915,9

мільйонів доларів, а продав - 479,23 мільйонів доларів.

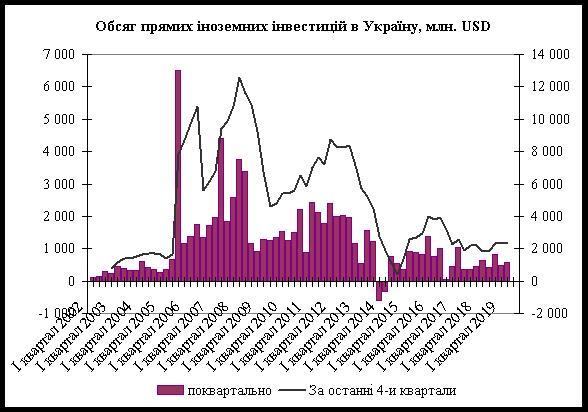

Звичайно збільшення притоку

прямих іноземних інвестицій в наступні роки, якщо таке (а надіємось таки) буде

компенсує можливий відтік портфельних інвестицій (якщо така загроза матеріалізується).

Поки цей потік дуже малий, навіть з точки зору історичної ретроспективи

України, Рис. 3 (повтор з минулого огляду).

Світові ринки акцій.

Світові фондові індекси вчора

слабко знижувались.

Вчора широкий фондовий індекс США

S&P 500 втратив незначну 0,1%, широкий загальноєвропейський фондовий індекс

STOXX 600 просів на 0,3%, а композитний

доларовий фондовий індекс країн, які розвиваються, MSCI EM, опустився на 0,15%.

Сьогодні зранку ф’ючерси на

американські та європейські фондові індекси слабко підростають. Згідно з IG,

яка дає котирування фондових індексів, в тому числі і до початку біржових

торгів, сьогодні німецький фондовий індекс DAX відразу після офіційного початку

торгів додасть. Зранку фондовий індекс MSCI EM підростає на 0,5%.

Сьогодні учасники американського

та світового фінансових ринків очікують рішення ФРС по ставкам, останнього рішення

по ставкам цього року. Мало хто жде від засідання Комітету по відкритим ринкам несподіванок.

Як очікується, американський центробанк залишить діючі ставки: ставку по фондам

ФРС та дисконтну.

В більшій мірі учасники ринків

акцій зараз звертають увагу на перебіг торгівельних переговорів між США та

Китаєм. Мова йде по обмежену угоду між країнами «фаза один». Наближається дата 15

грудня, неділя, після якої США можуть накласти додаткові мита у 15% ще на

широку групу товарів, які імпортуються до цієї країни з Китаю загальною

вартістю близько 160 мільярдів доларів США. В той же час зараз надходить інформація

про певні попередні односторонні поступки Китаю, які передбачені «фазою один»

торгівельних переговорів між обома країнами. Впливова американська газета The

Wall Street Journal вчора повідомила про те, що США збираються посунути дату

можливого введення додаткових увізних мит на китайські товари далі по часу, щоб

дати можливість сторонам домовитись.

В США закінчується публікація

корпоративної фінансової звітності за третій квартал 2019 року.

Зараз після публікацій фінансової

корпоративної звітності формально очікується зниження прибутків індексної акції

S&P 500 (зважених по капіталізації компаній прибутків 505 найбільших

корпорацій США) рік до року в третьому кварталі 2019 на 0,4% (станом на

06.12.2019). Без енергетичного сектору ріст прибутків складе за очікуваннями

2,2%. Такі дані наводить Refinitiv, посилання, наприклад, https://lipperalpha.refinitiv.com/2019/11/this-week-in-earnings-9/.

Станом на кінець дня минулої п’ятниці опублікували звітність 498 компаній з 505

компаній, які входять до індексного кошику S&P 500, або 98,6%. На цьому

тижні публікується звітність ще 5 компаній з цієї вибірки.

За даними і Refinitiv коефіцієнт

P/Е форвард 12 місяців, де Р поточне значення індексу S&P 500, а Е

операційний чистий прибуток індексної акції S&P 500 зараз складає 18,1 (на

06.12.2019). Це немалий коефіцієнт P/Е з історичної ретроспективи. Середнє

значення за п’ять років – 16,6, за десять років – 14,9.

Зараз за даними Refinitiv

аналітиками очікується зниження прибутків індексної акції S&P 500 рік до

року в четвертому кварталі 2019 на 0,2%. Без енергетичного сектору ріст

прибутків складе за очікуваннями 2,1%. Враховуючи поведінку аналітиків звичайну

статистику, по факту найбільш імовірним є ріст прибутків акції S&P 500 в

четвертому кварталі 2019 на 2-3% в порівнянні з четвертим кварталом 2018. Це

небагато, але все ж це ріст.

Сьогодні зранку, зовнішній фон

для торгів акціями на українських біржах нейтральний.

Публікація квартальної звітності

українських емітентів за третій квартал 2019 року виявилась в більшій мірі

розчаруванням. Та зниження цін окремих місцевих «індексних» акцій було

незначним. Імовірно, причина полягає в тому, що місцеві фондові індикатори вже

суттєво знизились за останній рік. Та й фінансова звітність, яка була

опублікована, лише підтвердила не позитивну динаміку фінансових показників ряду

українських емітентів за попередні два квартали і незначно відрізнялась від

звітності другого кварталу поточного року.

Однак, можливо, зараз ситуацію на

місцевому фондовому ринку дещо підправить значне зменшення відсоткових ставок в

Україні та ціновий ріст на світових фондових ринках, який відбувся, особливо в

розвинутих країнах. Хоча останнім часом індекс MSCI EM після невеликого росту

рухається в боковому каналі, а фондові індекси розвинутих країн трохи

коригувались донизу.

Значною перепоною для позитивного

порівняння дохідності інвестицій в місцеві акції з дохідністю боргових

інструментів, відсотковими ставками в Україні служить слабка абсолютна

довгострокова дохідність інвестицій в місцеві українські акції. Остання є

наслідком як малого free-float і слабкої ліквідності, так і в більшій мірі

слабких вільних грошових потоків місцевих емітентів. Також відсутня їх більш-менш прийнятна

передбачуваність. Як наслідок, є лише невеликі, також погано передбачувані

дивіденди. Це, окрім іншого, суттєво заважає оцінювати місцеві акції. І все це

має місце за відсутності росту бізнесу місцевих емітентів акцій та відносно

непоганій дохідності українських боргових фінансових інструментів.

Таблиця 1. Зміна власності на

ОВДП за тиждень, місяць, з початку року, структура власності на ОВДП станом на

09.12.2019, млн. USD

Перераховано по курсу 1 USD –

27,0 гривень.

Рис.1

Рис.2

Рис.3

сайт "КІНТО"

тел. (044) 246-73-50