Сьогодні п’ятниця тринадцяте.

Бережіть себе.

Вчора індекс ПФТС знизився на

0,2% після росту на таку ж величину днем раніше. Індекс знову наблизився до

свого більш, ніж річного мінімуму.

Зміна індексу ПФТС вчора вже,

можна сказати традиційно, відбулась виключно за рахунок однієї угоди по

безадресним заявкам з однією тисячею акцій «Донбасенерго». Минулого дня ціна

цих пайових паперів знизилась на значимі 4,1%. так само, як і їх біржовий курс.

Однак усереднена по трьом останнім

угодам ціна цих паперів минулого втратила лише 1,5%, що значно пом’якшило

вплив вчорашнього зниження на рух фондового індикатору ПФТС.

Крім цієї угоди, вчора на ПФТС

також, як і у чотири попередні торгові дні, пройшли: одна угода по безадресним

заявкам з акціями банку «Південний» і одна угода по безадресним заявкам з

акціями «Індустріалбанку».

Інших угод з акціями на ПФТС

цього четверга не було.

Індекс Української біржі вчора не

змінився. Угод з акціями індексного кошику УБ на цій біржі вчора не було.

Єдиною угодою з акціями на Українській

біржі минулого дня була угода з однією акцією американської компанії Apple.

Ціна цих паперів на УБ вчора завдяки цій угоді зросла на 1,55%.

Інших угод з акціями чи значимих

цінових рухів пайових паперів по котируванням на Українській біржі минулого дня

не було.

Українські фінансові новини.

Національний банк України (НБУ)

вирішив із 13 грудня знизити облікову ставку до рівня, на якому вона перебувала

два роки тому - до 13,5% річних із 15,5% річних, на якому вона перебувала з 25

жовтня цього року

«Національний банк прискорює

пом’якшення монетарної політики, оскільки стрімке зміцнення курсу гривні

зумовлює швидше зниження інфляційного тиску», - йдеться у повідомленні

центробанку в четвер.

Правління Національного банку

вважає, що новий знижений рівень облікової ставки не завадить підтримці

інфляції приблизно до цілі 5% і одночасно дасть змогу підтримати економічне

зростання.

Регулятор нагадав, що згідно із

жовтневим прогнозом, очікує зниження облікової ставки до 8%, проте у рамках чергового

перегляду макроекономічного прогнозу в січні оприлюднить оновлений прогноз

динаміки облікової ставки. У ньому буде враховано, зокрема, вплив на майбутню

інфляцію з боку споживчого попиту та ситуації на валютному ринку.

З практичної точки зору зменшення

облікової ставки матиме наслідком зменшення дохідності боргових українських

інструментів, перш за все гривневих, включаючи й банківські депозити.

Трохи теоретичного коментаря.

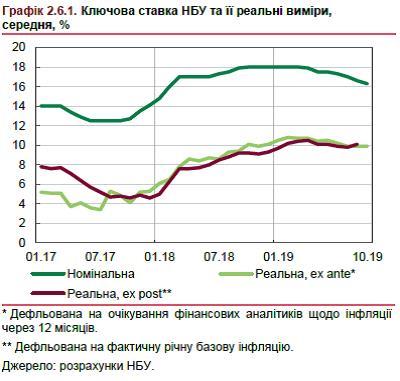

До зниження реальна ключова

ставка НБУ (облікова ставка мінус інфляція) залишалась надзвичайно високою,

однією з найвищих в світі. Це сприяло зниженню інфляції, укріпленню гривні та

до певної міри сповільнювало ділову активність в Україні (зменшувало темпи

росту української економіки). На Рис. 1-3 наведена реальна ставка НБУ в

динаміці на різних часових проміжках і в порівнянні.

Додатково процитуємо, як кажуть,

«класиків». З інфляційного звіту Національного банку за жовтень 2019 року.

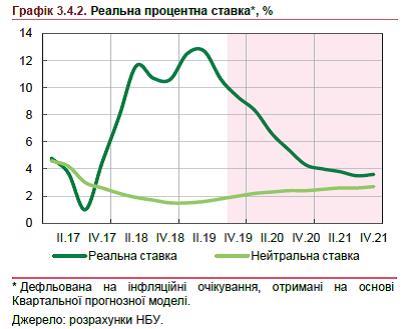

«У ІІІ кварталі 2019 року

Правління НБУ продовжило цикл пом’якшення монетарної політики, розпочатий у

квітні. Загалом за ІІІ квартал 2019 року облікову ставку було знижено на 100 б.

п. – до 16.5% та ще на 100 б. п. у жовтні. Проте монетарні умови й надалі

залишалися жорсткими – зниження ключової ставки було компенсоване поліпшенням

інфляційних очікувань. У результаті, реальна ключова ставка у 2019 році

залишалася на рівні 10–11%, що значно перевищує її нейтральний рівень, який

оцінюється НБУ на рівні близько 3%. За оцінками НБУ, це повинно забезпечити

досягнення середньострокової цілі з інфляції 5% наприкінці наступного року».

І далі.

«Продовження циклу пом’якшення

монетарної політики визначатиметься подальшим стійким зниженням інфляційного

тиску та покращенням інфляційних очікувань. У міру дезінфляції ключова ставка в

реальному вимірі знижуватиметься з поточного рівня 10% та наблизиться до

нейтрального рівня у 2021 році. Відповідно номінальна облікова ставка знизиться

до 8% у 2021 році. Як і раніше, найстрімкіше зниження ставки очікується

впродовж 2020 року разом з поверненням інфляції до цільового діапазону».

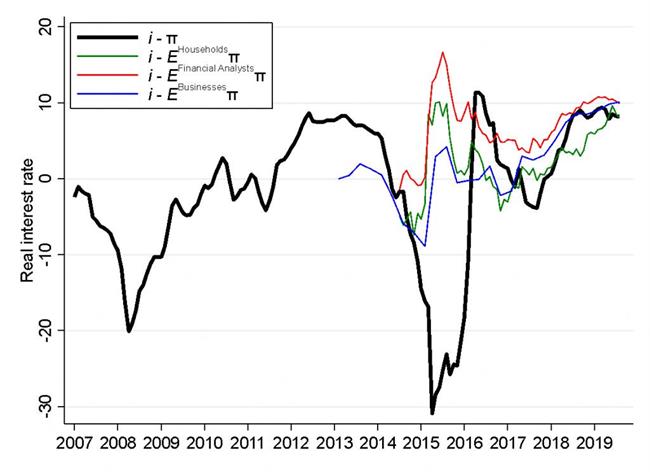

В зв’язку з динамікою реальної

облікової ставки НБУ та чинниками, які за цим стоять варто згадати доволі

цікаву недавню аналітичну статтю «Розважливість і терпіння: чому зміцнюється

гривня і яку політику має проводити НБУ», Юрія Городніченко, https://voxukraine.org/uk/obminnij-kurs-ta-monetarna-politika/.

В ній автор пояснює і захищає

стратегію НБУ тримання тривалий час високої реальної облікової ставки для зниження

інфляції. Це пояснення зводиться до того, що тривале утримування високих

реальних ставок є необхідним для перелому психології всіх учасників фінансового

ринку, включаючи й населення, для зменшення їх інфляційних та девальваційних

очікувань. Занадто раннє чи швидке зменшення ставки, на думку автора – це

погано і неефективно. Він вдається до позитивного прикладу США в 80-і роки і

негативного прикладу України в 2016. В останньому випадку швидке зниження

Нацбанком облікової ставки призвело до повернення інфляції.

Ще одна важлива новина.

Національний банк України (НБУ)

очікує затвердження радою директорів Міжнародного валютного фонду нової

програми для країни в першому кварталі 2020 року, повідомив на вчорашній

прес-конференції після оголошення рішення монетарного комітету Національного

банку голова НБУ Яків Смолій.

«Ми не очікуємо - так побудований

графік засідань борду МВФ - укладення угоди цього року. Згідно з графіком,

засідання може відбутися в першому кварталі наступного року», - сказав Смолій

під час прес-брифінгу в Києві в четвер.

Він також зазначив, що багато

умов МВФ, які передують staff level agreement, були виконані з боку України.

«Залишилися незначні технічні

моменти. Я окреслив би кілька з них - це ухвалення закону про неможливість

повернення банків на ринок, якщо вони перебувають на стадії ліквідації у

ФГВФО... Друге - створення єдиних юросіб податкової та митної служби, ці

законопроекти внесені Кабміном до Верховної Раду. А також питання, які плідно

обговорювалися, - це законопроект про обіг земель сільського призначення», -

пояснив голова центробанку.

До цього ж.

Дата засідання ради директорів

Міжнародного валютного фонду (МВФ) щодо затвердження нової трирічної програми

EFF для України на 5,5 мільярдів доларів США наразі невідома, проте в

будь-якому разі цьому має передувати виконання Києвом попередніх умов (prior

actions), повідомив офіційний представник фонду Джеррі Райс (Gerry Rice).

На брифінгу у Вашингтоні в четвер

він зазначив, що наразі досягнуто попередньої домовленості про нову програму

розширеного фінансування на рівні менеджменту фонду (staff level agreement,

SLA), яка має ще стати предметом обговорення ради директорів.

Райс нагадав про телефонну

розмову директора-розпорядника МВФ Крісталіни Георгієвої з президентом України Володимиром

Зеленським минулими вихідними, під час якої було відзначено суттєві успіхи

України останніми місяцями та готовність фонду підтримати Київ в його зусиллях

із переведення економіки на шлях більш високого, сталого та всеосяжного

зростання.

Водночас представник фонду також

вказав на слова Георгієвої, що економічний успіх України значною мірою залежить

від зміцнення правопорядку (rule of law), поліпшення судової системи, зменшення

ролі корисливих інтересів в економіці. За його словами, важливо також захистити

досягнення у справі очищення банківської системи та відшкодувати великі

витрати, яких зазнали платники податків під час виведення банків з ринку.

Таким чином, як бачимо з цих

новин, невизначеність стосовно програми МВФ ще буде зберігатись. Більше того за

словами речника Фонду позитивне рішення по програмі радою директорів МВФ може

бути й не прийняте, якщо в Україні будуть відбуватись події, які фонду на

сподобаються. І тут відразу мимоволі згадуються негативні моменти по

«Приватбанку» та незалежності НБУ.

Наступна

Національний банк змінює підхід

до формування банками обов'язкових резервів під залучені кошти, а саме, з

березня 2020 року знизить до нуля обов’язкові резерви під гривневі кошти, а під

валютні - підвищить до 10%.

Про це на прес-конференції заявив

голова Національного банку Яків Смолій.

Він зазначив, що на думку

Національного банку такий крок, не лише сприятиме зниженню доларизації

банківських вкладів, а й допоможе швидше здешевити гривневі кредитні ресурси

для населення та бізнесу.

Пояснимо, що мова йде про

обов’язкові резерви по пасивним операціями (залечу ним коштам, депозитам тощо).

Не путати з резервами по активним операціями (кредитам тощо).

Таким чином Національний банк цілком

очевидно хоче підтримати і курс на дедоларизацію і власне обмінний курс гривні.

Рішення по зниженню облікової ставки може мати доволі ймовірним наслідком

створення певного тиску на гривню в сторону її ослаблення. Причиною цього є

зменшення різниці між дохідністю гривневих та валютних боргових коштів, а також

збільшення гривневої ліквідності.

Диференціація вимог до резервів

по валютам має заставити банки України менше залучати валютні депозити і

зменшити їх дохідність.

Наступна новина.

Національний банк України (НБУ)

вдвічі підвищує електронний ліміт для інвестицій фізичних осіб за кордон - до

100 тисяч євро на рік, повідомив голова Нацбанку Яків Смолій.

«Ми продовжуємо валютну

лібералізацію. Ми вдвічі підвищуємо електронний ліміт для інвестицій фізичних

осіб за кордон - до 100 тисяч євро на рік», - сказав він на брифінгу в Києві у

четвер.

Таким чином у певної кола

українських фізичних осіб розширюються можливості для інвестування.

Світові ринки акцій.

Світові фондові індекси вчора продовжили

зростання.

Вчора широкий фондовий індекс США

S&P 500 оновив свій історичний максимум. До цього найвище значення

індикатор на закритті мав 27 листопада 2019 року, менш, ніж місяць назад.

Цього четверга широкий фондовий

індекс США S&P 500 зріс на 0,9%, широкий загальноєвропейський фондовий

індекс STOXX 600 додав 0,3%, а

композитний доларовий фондовий індекс країн, які розвиваються, MSCI EM,

підріс на значимі 1,2%.

Після відносно позитивного для

ринків акцій позавчорашнього комюніке Комітету по відкритим ринкам ФРС дуже

значимою новиною для їх учасників учора стало довгоочікуване повідомлення про

досягнення в принципі проміжної торгівельної угоди, «фаза один», між США та

Китаєм. Сторони вийшли на стадію фіналізації остаточного документу.

Зрозуміло, що новина позитивна не

тільки для фондових ринків, але й для світової економіки, включаючи й українську.

Сьогодні зранку ф’ючерси на

американські та європейські фондові індекси підростають, на європейські доволі

суттєво, порядку 1%. Згідно з IG, яка дає котирування фондових індексів, в тому

числі і до початку біржових торгів, сьогодні німецький фондовий індекс DAX

відразу після офіційного початку торгів добре додасть. Зранку фондовий індекс

MSCI EM зростає на помітні 1,4-1,5%. Якщо так продовжиться, а це має бути,

індикатор сьогодні вийде на свій новий піврічний максимум. На річному інтервалі

індекс MSCI EM до сьогодні на ранок зріс на 10,9%.

Вчора громадяни Великої Британії

голосували на позачергових парламентських виборах. Переважну більшість в новому

британському парламенті отримала правляча консервативна партія.

Результати голосування мають і

політичне значення, і економічну та фінансову складову. Вони, в тому числі

впливають, і на курсову вартість широкого кругу акцій, і на британський фунт.

В США закінчується публікація

корпоративної фінансової звітності за третій квартал 2019 року.

Зараз після публікацій фінансової

корпоративної звітності формально очікується зниження прибутків індексної акції

S&P 500 (зважених по капіталізації компаній прибутків 505 найбільших

корпорацій США) рік до року в третьому кварталі 2019 на 0,4% (станом на

06.12.2019). Без енергетичного сектору ріст прибутків складе за очікуваннями

2,2%. Такі дані наводить Refinitiv, посилання, наприклад, https://lipperalpha.refinitiv.com/2019/11/this-week-in-earnings-9/.

Станом на кінець дня минулої п’ятниці опублікували звітність 498 компаній з 505

компаній, які входять до індексного кошику S&P 500, або 98,6%. На цьому

тижні публікується звітність ще 5 компаній з цієї вибірки.

За даними і Refinitiv коефіцієнт

P/Е форвард 12 місяців, де Р поточне значення індексу S&P 500, а Е

операційний чистий прибуток індексної акції S&P 500 зараз складає 18,1 (на

06.12.2019). Це немалий коефіцієнт P/Е з історичної ретроспективи. Середнє

значення за п’ять років – 16,6, за десять років – 14,9.

Зараз за даними Refinitiv

аналітиками очікується зниження прибутків індексної акції S&P 500 рік до

року в четвертому кварталі 2019 на 0,2%. Без енергетичного сектору ріст

прибутків складе за очікуваннями 2,1%. Враховуючи поведінку аналітиків,

звичайну статистику, по факту найбільш імовірним є ріст прибутків акції S&P

500 в четвертому кварталі 2019 на 2-3% в порівнянні з четвертим кварталом 2018.

Це небагато, але все ж це ріст.

Сьогодні зранку, зовнішній фон

для торгів акціями на українських біржах доволі позитивний. До цього додається

суттєве зниження ключової відсоткової ставки в Україні. Будемо надіятись на

зростання українських фондових індикаторів сьогодні, незважаючи на п’ятницю

тринадцяте, і відхід їх уверх від більш, ніж річного та більш ніж піврічного

мінімумів.

Публікація квартальної звітності

українських емітентів за третій квартал 2019 року виявилась в більшій мірі

розчаруванням. Та зниження цін окремих місцевих «індексних» акцій було незначним.

Імовірно, причина полягає в тому, що місцеві фондові індикатори вже суттєво

знизились за останній рік. Та й фінансова звітність, яка була опублікована,

лише підтвердила не позитивну динаміку фінансових показників ряду українських

емітентів за попередні два квартали і незначно відрізнялась від звітності

другого кварталу поточного року.

Однак, можливо, зараз ситуацію на

місцевому фондовому ринку дещо підправить значне зменшення відсоткових ставок в

Україні та ціновий ріст на світових фондових ринках, який відбувся, особливо в

розвинутих країнах. Хоча останнім часом індекс MSCI EM після невеликого росту

рухається в боковому каналі, а фондові індекси розвинутих країн трохи

коригувались донизу.

Значною перепоною для позитивного

порівняння дохідності інвестицій в місцеві акції з дохідністю боргових

інструментів, відсотковими ставками в Україні служить слабка абсолютна

довгострокова дохідність інвестицій в місцеві українські акції. Остання є

наслідком як малого free-float і слабкої ліквідності, так і в більшій мірі

слабких вільних грошових потоків місцевих емітентів. Також відсутня їх більш-менш прийнятна

передбачуваність. Як наслідок, є лише невеликі, також погано передбачувані

дивіденди. Це, окрім іншого, суттєво заважає оцінювати місцеві акції. І все це

має місце за відсутності росту бізнесу місцевих емітентів акцій та відносно

непоганій дохідності українських боргових фінансових інструментів.

Та все ж, враховуюче сполучення доволі

позитивних для місцевого ринку акцій новин, сьогодні має бути позитивний

торговий день в сегменті пайових паперів на українських біржах.

Рис.1

Рис.2

Рис.3

Примітки: i – облікова ставка

НБУ. – фактична інфляція за останні 12 місяців. EX – це очікувана інфляція

через рік для гравця X. Очікування для цих гравців: домогосподарства

(дослідження домогосподарств від GfK Survey), бізнеси (дослідження НБУ), та

фінансовий аналіз (дослідження НБУ).

сайт "КІНТО"

тел. (044) 246-73-50