Вчора індекс ПФТС підріс на 0,1%

від свого більш, ніж річного мінімуму.

Вже по добрій традиції зміна

індикатору ПФТС минулого дня відбулась виключно за рахунок однієї угоди по

безадресним заявкам з однією тисячею акцій «Донбасенерго». Вчора ціна акцій

«Донбасенерго» підросла на 2,2%, як і їх біржовий курс. Усереднена по трьом

останнім угодам ціна акцій «Донбасенерго» вчора підросла на 0,7%. Ця менша

зміна значно згладила вплив цінового зниження одного дня цін акцій компанії

електричної генерації на рух фондового індикатору ПФТС. Решта різниці в

зниженні ціни акцій «Донбасенерго» та індексу ПФТС пояснюється вагою паперів в

індексному кошику біржі.

Крім цієї угоди, вчора на ПФТС

також традиційно пройшла одна угода по безадресним заявкам з акціями банку

«Південний» та одна угода по безадресним заявкам з акціями «Індустріалбанку».

Інших угод з акціями на ПФТС теж

за усталеним в останні тижнем порядком минулого дня не було.

Індекс Української біржі вчора на

змінився. Угод з «індексними» паперами УБ на Українській біржі вчора не було,

так само, як і не було угод з іншими пайовими цінними паперами на цій біржі.

Українські фінансові новини.

Національний банк України (НБУ)

оцінює потребу в капіталі державних Ощадбанку та Укрексімбанку за підсумками стрес-тесту

у 23,3 мільярдів гривень за базовим та 45,8 мільярдів гривень за несприятливим

сценарієм, повідомляється у звіті НБУ про фінансову стабільність, оприлюдненому

на сайті регулятора цього вівторка.

Так звучать вчорашні повідомлення

ряду інформагенцій.

Загальна потреба 18 банків з

числа найбільших в додатковому капіталі при несприятливому сценарії – 73,8

мільярдів гривень.

В портфелях Ощадбанку та

Укрексімбанку переважають низькомаржинальні цінні папери та корпоративні

кредити, значна частина яких - непрацюючі. Внаслідок низької процентної маржі

та високих адміністративних витрат банки не здатні стабільно генерувати

капітал, йдеться в документі.

Якщо коментувати ці новини, то

можна сказати, що навряд чи їх в повній мірі можна назвати новинами. Хоча вихід

самого нового чергового звіту НБУ про фінансову стабільність є подією.

Повідомлення про результати

стрес-тестування надійшли й були опубліковані у пресі пару місяців назад. Менше

тоді говорилось про два держбанки. Однак з коментарів результатів стрес-тестування

просто автоматично випливало, що саме у цих банків найбільші проблеми та на них

припадає більша частина необхідного поповнення капіталу в разі виникнення

проблем у фінансовому секторі нашої країни.

Говорилось про це і на

конференції міжнародного рейтингового агентства Fitch, яка проходила в

листопаді у Києві.

Для тих же, хто слідкує за

звітністю банків і трохи на ній розуміється в 2019 в очі кидалась одна доволі

неприємна обставина, про яку ніхто не писав і зараз не пише. Стаття «Рух грошових

коштів від операційної діяльності до змін в операційних активах та

зобов’язаннях» у обох згаданих державних банків була негативною за 9 місяців та

за півроку 2019. Та й за перші три місяці не все було в порядку.

Це означає, що в цих періодах від

своєї діяльності (чи операційної діяльності, точніше) банки втрачали кошти, а

не заробляли їх. Банки вийшли на надходження коштів за рахунок залучення значної

суми нових депозитів – «Ощдабанк» чи скорочення кредитування – «Укрексімбанк».

За 9 місяців згаданий вище показник

склав у «Ощадбанка» по звітності 819 мільйонів гривень у «Укрексімбанку» - 187

мільйонів. Враховуючи співвідношення нарахованих та сплачених процентів,

динаміку за попередні періоди та аналогічні періоди минулого року, можна

очікувати, що за результатами 2019 показник виправиться у обох банків і може

скласти десь щось мінус 170 мільйонів гривень у «Ощадбанку» та мінус 100

мільйонів гривень у «Укрексімбанку». Показник виправиться за рахунок виплати

більших купонів по ОВДП в четвертому кварталі. Можливо, і дай Боже, буде краще.

Згадані втрати - це не так вже й

багато для таких великих банків, але ж зараз не має ніякої кризи. В минулому

році два державних банки отримали позитивний потік коштів від операційної

діяльності у 556 та 1 мільярд 37 мільйонів.

Причина цього річного зниження

чистих зароблених коштів – падіння відсоткових ставок по ОВДП, відсоткових

ставок в Україні в цілому при одночасному рості витрат через інфляцію і, в

першу чергу, витрат на заробітну плату.

Що стосується «Ощадбанку», то варто

згадати він має розгалужену і відповідно дорогу мережу «збору» коштів, а

кредитує великі підприємства і багато державних підприємств під дещо нижчі

ставки, ніж в цілому по ринку, придбаває не сильно дохідні ОВДП. Така модель

бізнесу автоматично знижує прибутковість установи.

Для прикладу «Приватбанк» зараз

кредитує дуже багато фізичних осіб під дуже високі відсотки. Звідсіля і дуже

хороші показники прибутковості цього також зараз державного банку.

І до теми «Приватбанку» через той

же звіт про фінансову стабільність.

Фінансову стабільність у разі

судового рішення щодо скасування націоналізації ПриватБанку буде утримано, але

робота Національного банку при цьому буде ускладнена, вважає перший заступник

глави НБУ Катерина Рожкова.

«Це ускладнить нашу роботу в

принципі, але точно не зруйнує нашу стабільність і нашу співпрацю з МВФ», -

сказала Рожкова, представляючи звіт про фінансову стабільність, у Києві у

вівторок.

При цьому вона зазначила, що НБУ

не будує прогнозів щодо потенційного рішення суду.

«Але в разі негативного рішення,

у нас є план, і ми утримаємо фінансову стабільність. Це буде трохи складніше, і

це ще й буде негативний сигнал для інвесторів - верховенства права наші

внутрішні інвестори називають як одну з найголовніших перешкод для розвитку

економіки», - пояснила Рожкова.

Перший заступник глави НБУ

уточнила, що в разі скасування судом рішення НБУ про націоналізацію ПриватБанку

відбудеться двостороння реституція - скасування всіх інших дій, включно з

докапіталізацією банку, внаслідок чого регулятор буде вимушений визнати банк

неплатоспроможним.

Вчора відбулись чергові аукціони

Міністерства фінансів України з розміщення ОВДП.

«Середньозважену ставку

дохідності за 4-річними ОВДП в гривні знижено до 10,9%, а за 6-місячними

інструментами в євро - до 2,22%», такий заголовок повідомлення, розміщеного

учора на сайті Мінфіну, https://mof.gov.ua/uk/news/serednozvazhenu_stavku_dokhidnosti_za_4-richnimi_ovdp_v_grivni_znizheno_do_109_a_za_6-misiachnimi_instumentami_v_ievro_-_do_222-1952

«Міністерство фінансів на

аукціоні у вівторок, 17 грудня 2019 року, запропонувало інвесторам номіновані в

гривні державні облігації з терміном обігу 3 місяців, 1, 2 та 4 роки, а також

цінні папери номіновані в іноземній валюті з терміном обігу 6 місяців.

Завдяки ефективній політиці

Міністерства фінансів з управління державним боргом, середньозважена дохідність

6-місячних ОВДП номінованих в євро, за підсумками аукціону склала мінімальний

за всю історію рівень в 2,22% (знижено відразу на 238 базисних пункти). Минулий

раз розміщення ОВДП номінованих в євро проводилось в червні 2019 року.

Вартість запозичень в

національній валюті продовжила падати. Середньозважена дохідність 3-місячних

державних облігацій склала 11,78% (зниження на 128 бп), 1-річних – 11,42%

(зниження на 158 бп), 2-річних – 11,1% (зниження на 91 бп), а 4-річних – 10,9%

(зниження на 77 бп). (примітка бп – базисний пункт – це 0,01%)

Загалом, за підсумками аукціону

для фінансування державного бюджету було залучено 11 412 млн грн (3-місячні

ОВДП – 530 млн грн; 1-річні ОВДП – 539 млн грн; 2-річні ОВДП – 1 036 млн грн;

4-річні ОВДП – 4 123 млн грн; 6-місячні ОВДП номіновані в євро – €198,8 млн

грн)».

Це повний тест повідомлення

Міністерства фінансів України.

Варто додати, що це були перші

аукціони з моменту значного, відразу на 2,0%, зниження облікової ставки в

Україні. Тож на значне зниження дохідностей ОВДП можна було розраховувати.

Якщо коментувати коротко, то

багатьом місцевим інвесторам зараз важко сприймати такі низькі дохідності.

Мабуть для цього потрібний час. Що стосується ОВДП в гривні, то особливо при її

нинішньому курсі української національної валюти та в умовах її укріплення. От

що стосується часу, то його у місцевих інвесторів, мабуть і не вистачає.

Ймовірно, тільки-но їх уява звикає до результатів аукціонів минулого тижня, як

наступного місцевих інвесторів очікує нове зниження.

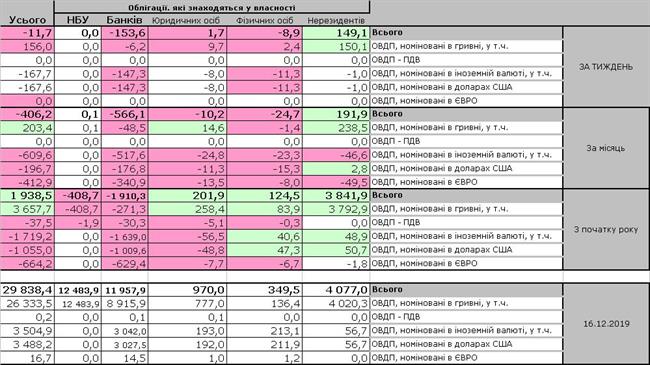

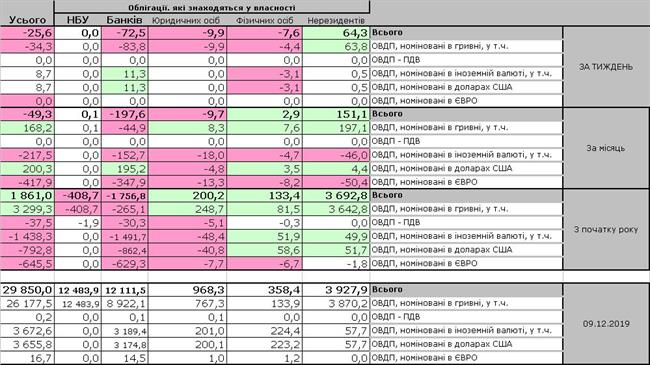

Таке ставлення українських

інвесторів можна побачити на практиці в таблицях зміни власності на ОВДП,

підготовлених на підставі щоденних даних Національного банку, Таблиця 1, 2,

Рис. 1, 2 в кінці огляду. На минулому тижні та за минулий місяць приріст ОВДП у

власності був лише у нерезидентів. Як буде на цьому тижні побачимо.

Світові ринки акцій.

Світові фондові індекси після

досягнення чергових максимумів вчора рухались різноспрямовано і з різною

динамікою.

Широкий загальноєвропейський

фондовий індекс STOXX 600, який за два дні до вчора різко і потужно підріс на

2,5% і досяг позаминулого дня свого нового історичного максимуму вперше за

чотири роки, у вівторок дещо корегувався донизу.

Широкий фондовий індекс США

S&P 500, який рухався уверх в попередні дні більш плавно, цього вівторка

додав суто символічні 0,03%. Але індикатор за рахунок цього майже не помітного

руху четвертий день поспіль оновив свій історичний максимум.

А от композитний доларовий

фондовий індекс країн, які розвиваються, MSCI EM, вчора підріс на значимі 1,35%

і оновив свій більш, ніж піврічний чи вже практично восьмимісячний максимум. До

росту з середини минулого тижня, на відміну від більшості фондових індексів

західних країн, індекс MSCI EM після невеликої просадки рухався тривалий час в

боковому коридорі. На поведінку цього індикатору в більшій мірі впливали і

впливають хід та результати торгівельних переговорів між США та Китаєм.

Саме результати цих переговорів і

є причиною росту світових фондових індексів з середини минулого тижня. Ці

результати і на сьогодні залишаються новиною номер один для фінансових ринків.

Хтось з учасників американського ринку акцій назвав досягнення домовленості між

США та Китаєм по торгівельній угоді «подією року» принаймні для себе, подією,

яку він чекав з січня 2019. Можливо, в цьому є невелике перебільшення, проте

без сумніву сама подія знакова і така, яка має хороші позитивні наслідки.

Довгоочікуване повідомлення про

досягнення проміжної торгівельної угоди, «фаза один», між США та Китаєм надійшло

минулої п’ятниці. Однак вже за день-два до цього в пресу почали просочувати

чутки про скоре досягнення успіху в перемовинах. Сторонам наразі залишилось

узгодити лише певні незначні технічні деталі у договорі. Торговий представник

США Роберт Лайтхайзер розраховує, що угода буде підписана на початку січня

наступного року.

Зрозуміло, що новина позитивна не

тільки для фондових ринків, але й для світової економіки, включаючи й

українську.

Сьогодні зранку ф’ючерси на

американські та європейські фондові індекси малі змінюються. Згідно з IG, яка

дає котирування фондових індексів, в тому числі і до початку біржових торгів,

сьогодні німецький фондовий індекс DAX відразу після офіційного початку торгів

майже не зміниться, можливо дещо втратить. Сьогодні зранку фондовий індекс MSCI

EM після сильного росту, на 5,1% з минулого вівторка, також майже не змінюється.

Сьогодні зранку, зовнішній фон

для торгів акціями на українських біржах нейтральний.

Публікація квартальної звітності

українських емітентів за третій квартал 2019 року виявилась в більшій мірі

розчаруванням. Та зниження цін окремих місцевих «індексних» акцій було

незначним. Імовірно, причина полягає в тому, що місцеві фондові індикатори вже

суттєво знизились за останній рік. Та й фінансова звітність, яка була

опублікована, лише підтвердила не позитивну динаміку фінансових показників ряду

українських емітентів за попередні два квартали і незначно відрізнялась від

звітності другого кварталу поточного року.

Жаль, що ситуацію на місцевому

фондовому ринку поки не підправили ні значне зменшення відсоткових ставок в

Україні, ні хороший ціновий ріст на світових фондових ринках, який відбувся, в

тому числі і в останні дні.

Причиною цього (крім вже

згаданого зниження прибутків місцевих емітентів акцій), як і значною перепоною

для позитивного порівняння дохідності інвестицій в місцеві акції з дохідністю

боргових інструментів в Україні також служить слабка абсолютна довгострокова

дохідність інвестицій в місцеві українські акції. Остання є наслідком як малого

free-float і слабкої ліквідності, так і в більшій мірі слабких вільних грошових

потоків місцевих емітентів. Також

відсутня їх більш-менш прийнятна передбачуваність. Як наслідок, є лише

невеликі, також погано передбачувані дивіденди. Це, окрім іншого, суттєво

заважає оцінювати місцеві акції. І все це має місце за відсутності росту

бізнесу місцевих емітентів акцій та відносно непоганій дохідності українських

боргових фінансових інструментів.

Та все ж, враховуюче сполучення

доволі позитивних для місцевого ринку акцій новин, будемо надіятись на хоча б

символічне підправлення ситуації в найближчі дні.

Таблиця 1. Зміна власності на

ОВДП за тиждень, місяць, з початку року, структура власності на ОВДП станом на

16.12.2019, млн. USD

Перераховано по курсу 1 USD –

27,0 гривень.

Рис.1

Таблиця 2. Те ж тижнем раніше.

Рис.2

сайт "КІНТО"

тел. (044) 246-73-50