Після огляду динаміки на

українському та світових фінансових ринках – новини. На ряд з них варто

звернути увагу.

Український фінансовий ринок.

Індекс ПФТС минулої п’ятниці

знову не змінився. Угод з акціями на біржі ПФТС того дня не було.

Індекс Української біржі минулої

п’ятниці зріс ще 1,3% після хорошого

росту попередніх трьох днів. Всього за чотири дні росту індикатор додав

5,2%. В результаті його значення перевищило два попередні максимуми, що важливо

з графічної точки зору.

Минулої п’ятниці на Українській

біржі відбулось три угоди з акціями двох емітентів – всі по безадресним

заявкам: одна з акціями «Центренерго» і дві з пайовими паперами Миронівського

хлібопродукту. Останні угоди, з акціями МХП – без зміни ціни паперу, 175

гривень за акцію.

Ціна акцій «Центренерго» того дня

зросла на 6,15% з 6,5 до 6,9 гривень за акцію. Тут є хороші новини, про що далі

в блоці новин. Власне ця угода з паперами «Центренерго» і була відповідальною

за зміну індексу Української біржі в останній робочий день минулого тижня.

Крім цього, лише по котируванням

без угод минулої п’ятниці на УБ зросла ціна акцій «Укртелекому». Котирування

цих акцій додали того дня 6,25% зрісши з 0,080 до 0,085 гривень.

Ніяких інших угод з акціями, як і

значимих змін котирувань в сегменті акцій, минулої п’ятниці на Українській

біржі не було.

Загальний обсяг угод з акціями на

УБ минулої п’ятниці склав в грошовому вираженні 52 тисячі гривень.

Офіційний курс гривні до долара

США (курс НБУ) на 1 червня встановлено рівні гривень 26,8685 за 1 долар США (-0,0374

гривень). Курс долара США на 29 травня за НБУ становить 26,9059 гривень за 1

долар.

Гривня другий день укріплювалась

по відношенню до долара США. Однак, вона ослабла по відношенню до євро, курс

якого помітно зростає. Детальніше - на графіку НБУ, посилання https://bank.gov.ua/markets/exchangerate-chart.

За даними http://ua.cbonds.info/ станом на 29.05.2020

дохідність найбільш «коротких» євробондів України складала 7,41% та 6,96%.

Дохідність самих «дальніх» євробондів України на 29.05.2020: з погашенням 1

вересня 2027 – 7,99%, 1 листопада 2028 року – 8,60%, 25 вересня 2032 року

– 8,03%.

За даними http://ua.cbonds.info/ станом на 29.05.2020

найвищу дохідність і випусків євробондів мали випуски з погашенням 1 вересня

2023 року – 10,09% та 1 вересня 2024 року – 9,87%, причому проміжний по терміну

обігу випуск зі строком погашення 1 лютого 2024 року мав дохідність значно

меншу – 7,68%.

За даними http://ua.cbonds.info/ станом на 28.05.2020

дохідність найбільш «коротких» євробондів України складала 7,42% та 6,96%.

Дохідність самих «дальніх» євробондів України на 28.05.2020: з погашенням 1

вересня 2027 – 8,03%, 1 листопада 2028 року – 8,61%, 25 вересня 2032 року

– 8,05%.

За даними http://ua.cbonds.info/ станом на 28.05.2020

найвищу дохідність і випусків євробондів мали випуски з погашенням 1 вересня

2023 року – 10,09% та 1 вересня 2024 року – 9,87%, причому проміжний по терміну

обігу випуск зі строком погашення 1 лютого 2024 року мав дохідність значно

меншу – 7,69%.

В цілому вчора дохідність

українських єврооблігацій мало змінились. В цілому загальну картину добре видно

на графіку абсолютних прибутків інвестицій в українські єврооблігації, який

можна знайти на сайті за посиланням: http://cbonds.ru/indexes/indexdetail/?group_id=323.

Як видно дохідність інвестицій в українські єврооблігації позначила локальний

максимум 21 травня 2020.

Представлений на сайті графік -

це графік зміни цін по всім випускам плюс дохід від купонів з їх

реінвестуванням, включаючи й накоплений, але ще не отриманий дохід. Тобто це

те, що отримав би інвестор, який інвестував би пропорційно розмірам випусків,

включаючи й дохід, який він незабаром має отримати у вигляді чергових купонів.

Індикативні дохідності ОВДП на

сьогодні станом на ранок: 11,0%/9,25-9,75% - середина-друга половина 2020 року

і 11,75-12,0%/10,25-11,0% - 2021 рік та 12,0%/11,0% - 2022 рік.

Малі зміни, хоча ряд трейдерів

дещо зменшив дохідності самих «коротких» ОВДП.

Світові фінансові ринки.

Минулої п’ятниці широкий фондовий

індекс США S&P 500 за результатами торгів зріс на 0,5%, широкий

загальноєвропейський фондовий індекс STOXX 600 втратив 1,4%, а композитний доларовий індекс країн,

які розвиваються, MSCI EM, додав 0,5%.

Причина такої різниці в

результатах торгів в Європі і Америці, як і минулих середи та четверга, – денна

динаміка фондових індексів США. Фондові індекси США додали минулої п’ятниці в

кінці торгів після того, як стало відомо, що президент Трамп не буде вводити

економічних санкцій проти Китаю через новий закон про безпеку Гонконгу.

Сьогодні зранку ф’ючерси на

фондові індекси США слабко знижуються, Європи – несильно зростають. Таким чином

ліквідується різниця в результатах торгів на фондових біржах Європи та США

минулої п’ятниці. Індекс MSCI EM зранку додає на фоні позитивної новини про

відсутність торгівельних санкцій США по відношенню до Китаю, а також позитивних

даних по економіці Китаю, про що нижче в блоці світових новин.

Новини.

Найбільш важливі новини для

учасників українського фінансового ринку виділено жирним шрифтом, з урахуванням

втрати важливості через включення подібних повідомлень по тій же темі в блоці

новин за попередні дні.

Українські фінансові новини.

Зовнішня ліквідність та фінансова

стабільність в Україні.

Міністерство фінансів України 28

травня погасило другий випуск облігацій зовнішньої державної позики під

гарантії США на 1 млрд доларів США, повідомив Мінфін.

Європейська комісія виділила

Україні другий і останній транш четвертої програми макрофінансової допомоги у

розмірі EUR500 млн, представник Єврокомісії Марта Вечорек.

Прем'єр-міністр України Денис

Шмигаль зазначив, що Україна очікує затвердження 5 червня Радою директорів МВФ

першого траншу погодженої програми stand-by на наступні 18 місяців. Шмигаль

зазначив, що перший транш від МВФ буде на $ 1,9 млрд, який Україна очікує 5-6

червня, восени буде $ 1,6 млрд, і в наступному році - $ 1,5 млрд.

Це вважливі і позитивні новини,

хоча багато в чому очікувані. Фінансова стабільність нашої країни в часи

економічної кризи – це особливо важливо.

Корпоративні новини

Наглядова рада «Центренерго» в

п'ятницю змінила в. о. генерального директора «Центренерго», призначивши на цю

посаду Олександра Корчинського, чию кандидатуру уряд погодив наприкінці лютого,

повідомив голова Фонду держмайна Дмитро Сенниченко. «Сьогодні ми повернули під

контроль держави «Центренерго». Незважаючи на весь спротив: судовий тролінг,

неодноразове мінування будівлі Фонду держмайна, тиск на наглядову раду», -

написав він на своїй сторінці у Facebook.

За його словами, нині стоятиме

завдання «виявити всіх, хто перейшов на темну сторону сили», оскільки фонд,

який управляє мажоритарним держпакетом акцій, на сьогодні не має інформації про

стан справ на підприємстві, а попереднє керівництво «Центренерго» приховувало

дані аудиту.

«Усе це ми робимо для того, щоб

«Центренерго» перетворилося з чорної діри українського бюджету, де зникли

близько 100 млрд грн із 2004 року, на двері до економічного розвитку та

інвестицій. Від прозорості та порядку на підприємстві до успішної та розумної

приватизації - дорога пряма та коротка. І перший крок уже зроблено», - написав

голова ФДМ.

Таким чином можливо закінчиться

негативна практика корпоративного управління в «Центренерго» з дивними і

збитковими контрактами, без фінансової звітності і т.п. Проте… ще буде видно.

Новини економіки

Кабінет Міністрів України ввечері

в п'ятницю, 29 травня, провів стратегічну сесію щодо програми діяльності уряду.

В ній взяли участь президент України Володимир Зеленський і голова Верховної

Ради Дмитро Разумков.

Профіцит поточного рахунку

платіжного балансу в квітні склав 1,4 млрд доларів (у квітні минулого року

дефіцит склав 92 млн доларів). Про це йдеться в повідомленні НБУ. Експорт

товарів знизився на 4.0% (у березні - на 3,5%), одночасно їх імпорт істотно

скоротився - на 28,4% (у березні - на 6,0%). Енергетичний імпорт зменшився в

1,5 разу (у березні - на 11,5%). Неенергетичний імпорт скоротився в 1.4 разу (у

березні - на 4,8%).

Насправді остання новина є

повтором НБУ показників, раніше вже опублікованих. Та слід відзначити, що профіцит

поточного рахунку це хороший плюс для курсу гривні.

Курс гривні, Міжнародні резерви.

Національний банк України в

травні 2020 року придбав на міжбанківському валютному ринку $ 660,6 млн, тоді

як у квітні регулятор купив у резерви $ 723,3 млн, а продав - $ 44,5 млн,

повідомив НБУ. В травні Нацбанк валюту не купував. Найбільше в травні регулятор

купував у період з 18 до 22 травня ($ 228 млн), а найменше - за останній

тиждень місяця ($ 72 млн).

Стабільність банківської системи

Понад половини фінансових установ

вважають стан фінансового сектору задовільним. Попри погіршення оцінки

респондентів, якщо порівняти з попереднім опитуванням, проведеним у листопаді,

близько третини керівників досі оптимістично оцінюють поточний стан справ у

фінансовому секторі. Про це свідчать результати «Опитування про системні ризики

фінансового сектору» за травень 2020 року.

Більше ніж 70% фінансових установ

прогнозують погіршення стану фінансового сектору в найближчі півроку, тоді як у

листопаді 2019 року їх частка була значно нижча - лише 4%, свідчать результати

опитування про системні ризики фінансового сектору, проведеного Національним

банком України (НБУ) в травні 2020 року.

Поки, якщо коментувати, все

задовільно.

Український борговий ринок

Міністерство фінансів 2 червня

буде розміщувати гривневі облігації внутрішньої державної позики. До розміщення

пропонуються гривневі ОВДП з терміном обігу 77 днів, 175, 266, 350 і 532 дні.

Побачимо, що буде з результатами

аукціонів. На минулому тижні були невдачі. І цікавим може бути аукціон за

паперами з терміном обігу 532 дні, якщо він відбудеться.

Криза в енергетичному секторі

України

Національна комісія, що здійснює

регулювання у сферах енергетики та комунальних послуг (НКРЕКП) задля уникнення

маніпуляцій на ринку електроенергії має намір ухвалити рішення про обмеження

мінімальних цін на електроенергію на ринку «на добу наперед» (РДН). Ухвалення

відповідної постанови заплановане на 3 червня

«Враховуючи масштабну кампанію

щодо дестабілізації ринку, НКРЕКП вживає безпрецедентних заходів, зокрема на

наступне засідання НКРЕКП винесено проект рішення щодо визначення мінімальних

цін на РДН на рівні 980 грн/МВт-год у денний період та 567 грн/МВт-год у нічний

період», - роз'яснив позицію регулятор.

Значення середньозваженої ціни на

ринку «на добу наперед» зменшилося майже вдвічі, на 29 травня - 659,7

грн/МВт-год, що, на думку комісії, не відповідає реальній ситуації.

ДТЕК закликав НКРЕКП ухвалити

термінові рішення зі стабілізації ситуації на балансувальному ринку і на ринку

«на добу наперед». За словами керівника компанії від цього страждають крім

енергетиків і шахтарі. «Також повинні реагувати правоохоронні органи…, тому що

довго ми так не протягнемо, і ситуація вийде з-під контролю»,- додав він.

«Крім того, необхідно запровадити

відповідальність за недотримання зобов'язань щодо викупу електроенергії на

балансувальному ринку. Це позитивно впливатиме і на оздоровлення ринку, і на

фінансове становище Гарантованого покупця», - зазначив директор з управління

портфелем енергоресурсів D.TRADING Дмитро Маляр.

Можливо, критична ситуація в

секторі покращиться. Однак проблеми в перші два місяці кварталу означають і

негарні фінансові результати компаній сектору в другому кварталі 2020,

включаючи «Центренерго» і, можливо, «Донбасенерго».

Світові фінансові новини.

Новини економіки

Цього тижня в США очікується

публікація великої кількості економічних даних. Найбільш вважливим, імовірно,

є звіт про зайнятість в США в травні. За

прогнозами економістів зібраних Refinitiv, очікується, що рівень безробіття в

країні зріс до шокуючих 19,8% з 14,7% у квітні. Серед інших публікацій важливі:

індекси PMI та ISM у виробничому секторі США (понеділок) та в сфері послуг

(середа).

Президент США Дональд Трамп у

відповідь на закон про безпеку в

Гонконгу позбавив автономію особливого статусу, але не застосував торгівельних

санкцій, що дуже позитивно для світової економіки та фінансових ринків.

Опубліковані сьогодні дані

приватної Caixin MFG індексів менеджерів закупівлі, PMI, в промисловому секторі

Китаю були кращими за очікування 50,7 проти 49,6 (49,4 в квітні) і показали, що

промисловий сектор Китаю відновлюється. Індекс складений за опитуваннями менших

промислових підприємств, ніж офіційних індикатор PMI, який базується на

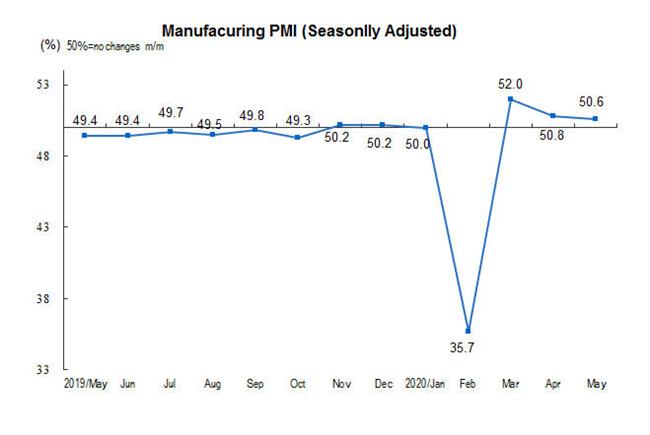

опитуваннях найбільших підприємств Китаю. Офіційний PMI Китаю в травні в промисловому

секторі знизився до 50,6 з 50,8 в квітні. Однак індикатор залишився більше 50,

що означає економічне зростання, Рис. 1 в кінці огляду. Офіційне значення в PMI

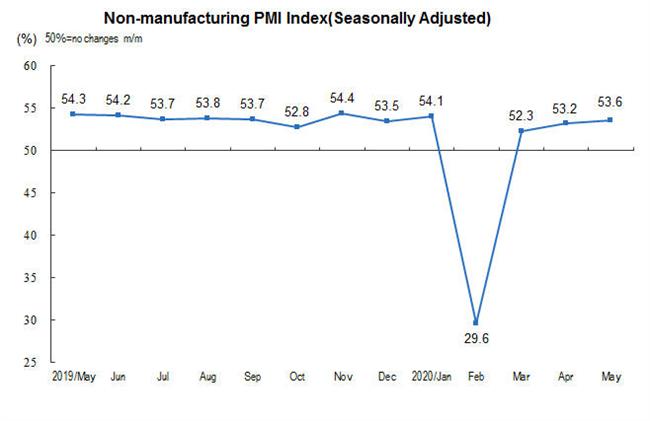

Китаю в травні в секторі послуг покращилось і суттєво перевищило 50, Рис. 2 в

кінці огляду. Власті країни приділяють

велику увагу відновленню логістики та і сфери послуг в цілому. Фондові індекси

Китаю та Гонконгу на фоні повідомлення зранку добре зросли.

З 300 керівників підприємств США,

які взяли участь у опитуванні компанії TMF 17-23 квітня, 67% заявили, що

очікують відновлення економіки протягом семи місяців до року. Більше половини

підприємств заявили, що очікують відновлення нормальної операційної діяльності

протягом шести місяців.

Лідер більшості в Сенаті США Мітч

МакКоннел каже, що Конгрес прийме рішення про те, чи приймати «остаточний»,

четвертий, пакет допомоги (економіці) щодо коронавірусу приблизно через місяць.

МакКоннелл наголосив, що хоче бачити, як зусилля з відкриття бізнесу в

більшості штатів впливають на економіку та ринок робочих місць, перш ніж

приймати цей закон. «І він буде вузьким, покликаний допомогти нам там, де ми

будемо через місяць, а не там, де ми були три місяці тому.»

Наразі для США є проблема. Ще до

кризи внаслідок заходів економічного стимулювання – зниження корпоративного

податку борг країни зростав темпами, що не є стійкими. Республіканська партія

таким чином сподівалась збільшити економічне зростання в країні, яке дуже

сповільнилась в США в останнє десятиріччя. При цьому було сподівання за рахунок

додаткового росту не сильно збільшити відношення боргу до ВВП. Надії на це не

виправдовувались, а після коронакризи питання додаткових податків в США стане

«в повний зріст».

Настрої інвесторів та керуючих

хедж-фондів

Фондові індекси США за минулий

місяць значно зросли. Індекс DJIA додав 4,2%, індекс S&P 500 – 4,5%, індекс

NASDAQ – 6,75%.

Багато, хто задає питання, чи

купували акції інвестори в цей час.

Настрої інвесторів та менеджерів

хедж-фондів, описані нижче. Стосовно настроїв інвесторів – це дані про притоку

коштів в фонди акцій. Це матеріально і узагальнює в частині тих, хто інвестує

через фонди. (Цікавим окремо є притік коштів і в фонди облігацій). Також про

настрої говорять безпосередньо опитування інвесторів, про що також нижче.

Позиції хедж-фондів видно по їх

позиціонуванню.

Фонди акцій, в які інвестують

громадяни США, на минулому тижні, який закінчився в середу 27 травня 2020 року, мали чисті викупи в

розмірі 2,9 млрд. доларів США. Однак при цьому фонди акцій США отримали чистий

притік коштів у 1,4 млрд. доларів США (ETF - +1,3 млрд, звичайні фонди - +129

млн.) Втрат у 4,3 млрд. доларів США на минулому тижні зазнали фонди акцій, які

інвестують в закордонні по відношенню до США активи (ETF - -868 млн, взаємні

фонди - -3,4 млрд.)

Це невеликий притік коштів у

фонди акцій США міг і стати причиною такого сильного зростання фондових

індексів США у попередні дні, «подвигши» керуючих взаємних фондів

інвестувати в акції ще й вільні кошти

фондів (кошти фондів у грошових активах), яких у них було багато – більше, ніж

зазвичай. Більш зрозуміло це стане після опублікування опитування керуючих

цього місяця, яке проводить Банк Америки.

Звіт показав, що інвестори США

зайняли на минулому тижні дещо більш ризикову позицію, збільшивши інвестиції не

тільки до фондів акцій США, але в першу чергу у фонди облігацій: в цілому

чистого притоку 12,5 млрд доларів США у фонди з фіксованим доходом (облігацій)

з оподатковуваними активами та 1,1 млрд доларів США чистого притоку у муніципальні облігаційні

фонди.

Посилання: https://lipperalpha.refinitiv.com/2020/05/u-s-weekly-fundflows-insight-report-etf-and-fund-investors-become-slightly-more-risk-seeking-during-the-week/

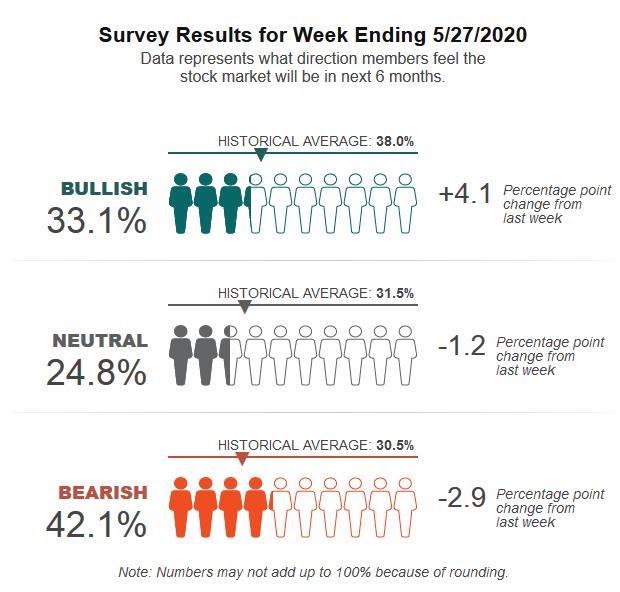

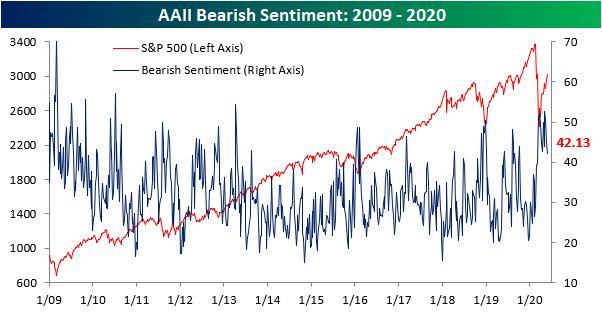

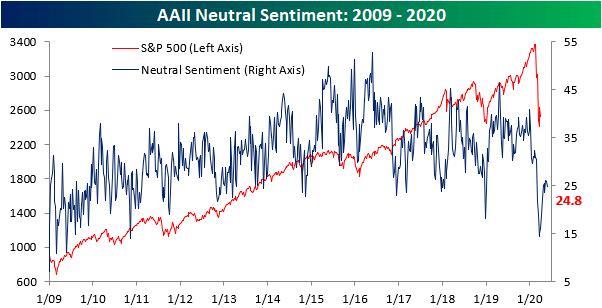

На минулому тижні, згідно з

тижневим опитуванням AAII Journal, Журнал Американської асоціації

індивідуальних інвесторів, ставлення інвесторів США до ринку акцій

покращилось. В опитування про настрої

інвесторів AAII задає просте запитання: «Я відчуваю, що напрямок фондового

ринку протягом наступних шести місяців буде: уверх, без змін, вниз».

Рядові інвестори та автори

бюлетенів нарешті, здається, стали переконаними в справжності ралі на ринку

акцій США, коли в останній тиждень S&P 500 перетнув свою 200-денну ковзну

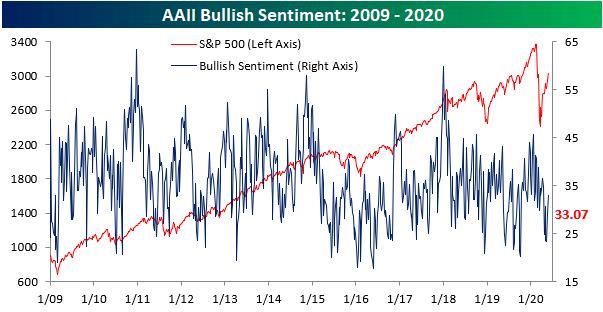

середню, пишеться в огляді. 33,07% респондентів, у тижневому опитуванні AAII,

зазначили, що цього тижня, що їх погляд на ринок акцій США є «бичачим»,

порівняно з 29% минулого тижня. Після зниження на 1,17 відсоткового пункту до

42,13% минулого тижня, за опитуванням рівень ведмежих настроїв найнижчий з

середини квітня. Нейтральні настрої знизились другий тиждень поспіль, і наразі

складають 24,8%. Історичні середні відповідно 38,0%, 30,5%, 31,5%. Тобто все ж

негативний настрій залишився, Рис. 3-6 в кінці огляду.

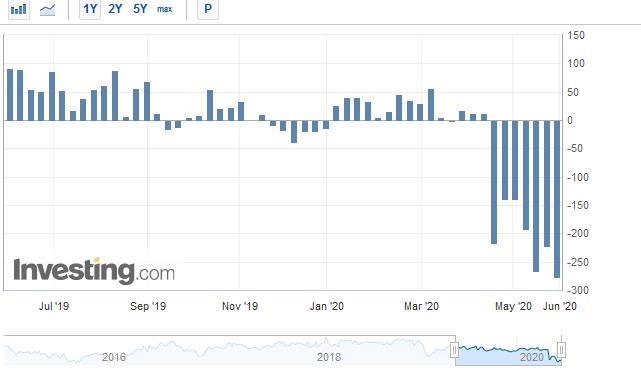

На тижні, який закінчився у

минулий вівторок кількість спекулятивних шортів на ф’ючерс індексу S&P 500

(переважно хедж-фондів) досягла нового локального максимуму. Це максимальні

значення з 2016 року, Рис. 7-8 в кінці огляду. Щоправда, з тої дати за усними

повідомленнями спекулянти дещо збільшили позиції в акціях.

І знову до місцевого ринку акцій.

Минулої п’ятниці індекс Української

біржі ще підріс. Однак після чотириденного росту, індикатор може взяти і паузу.

Китай. Офіційний PMI, промисловий

Рис.1

Рис.2

Рис.3

Рис.4

Рис.5

Рис.6

Рис.7

Рис.8

сайт "КІНТО"

тел. (044) 246-73-50